ฉบับที่ 105 ทำธุรกรรมธนาคาร อะไรๆ ก็ต้องจ่ายค่าธรรมเนียม

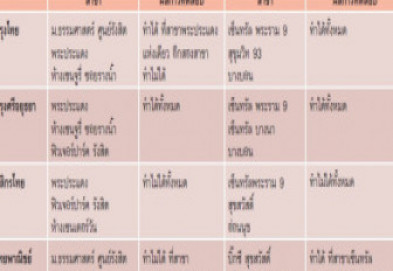

พูดถึงธนาคารก็ต้องคิดถึงเรื่องเงินๆ ทองๆ ซึ่งแน่นอนว่าหน้าที่หลักๆ ของธนาคาร ก็คือการให้บริการด้านเงินฝาก นอกจากนี้ยังมีบริการอื่นๆ ที่หลายคนก็คงเคยหอบเงินไปใช้บริการที่ธนาคารแถวบ้านกันมาบ้าง ตั้งแต่…การบริการด้านสินเชื่อ การบริการด้านผลิตภัณฑ์การเงิน เช่น การซื้อขายพันธบัตรรัฐบาล การซื้อขายเงินตราต่างประเทศ การบริการด้านการโอนเงิน ทั้งในประเทศและต่างประเทศ การให้บริการอิเล็กทรอนิกส์ เช่น การโอนเงินและเช็คยอดเงินผ่านตู้ ATM อินเตอร์เน็ต หรือทางโทรศัพท์ รวมทั้ง การให้บริการรับชำระค่าบริการต่างๆ ไม่ว่าจะเป็นค่าน้ำ ค่าไฟ ค่าโทรศัพท์ สุดท้ายคือบริการการให้คำปรึกษาทางการเงินอีกด้วยอะไรๆ ก็ต้องจ่ายค่าธรรมเนียมหลายคนอาจจะยังไม่ทราบ หรือทราบแล้วแต่ว่าไม่ได้สนใจ ว่าเงินในกระเป๋าที่เราเอาไปฝากไว้กับธนาคาร รวมถึงการทำธุรกรรมต่างๆ นานา อาจหายไปในพริบตากับเจ้าสิ่งที่เรียกว่า “ค่าธรรมเนียม” ค่าธรรมเนียม ก็คือเงินที่เราต้องเสียให้ธนาคารเพื่อเป็นค่าบริการเมื่อเราไปขอรับบริการต่างๆ จากธนาคารอย่างที่เราได้เกริ่นไว้แล้ว โดยบริการหลักอย่างการฝากเงิน เป็นบริการที่ทำให้ผู้บริโภคอย่างเราต้องเสียค่าธรรมเนียมให้กับธนาคารมากที่สุด จากข้อมูลผลการดำเนินงานของธนาคารพาณิชย์ที่จดทะเบียนในประเทศไทย ของธนาคารแห่งประเทศไทย ระบุว่าปี 2551 ธนาคารพาณิชย์ที่จดทะเบียนในประเทศไทยมีรายได้จากค่าธรรมเนียมและบริการจำนวน 74,978 ล้านบาท โดยคิดเป็นค่าธรรมเนียมจากการบริการ เช่น ค่ารักษาบัญชีเงินฝาก 27% ตามมาด้วยค่าธรรมเนียมการโอนและเรียกเก็บเงิน 19.1% ค่าธรรมเนียมบัตรเครดิต 17.3% และค่าธรรมเนียม ATM และธุรกรรมทางอิเล็กทรอนิกส์ 16.6% ซึ่งอัตราค่าธรรมเนียมที่เราต้องเสียให้ธนาคารอยู่ในอัตราที่สูงพอสมควร ตัวอย่างเช่น การไปเปิดบัญชีใหม่ เราอาจต้องเสียเงินอย่างน้อยๆ เกือบ 500 บาท เริ่มจากการฝากเงินเปิดบัญชีขั้นต่ำ 200 บาท บวกกับเงื่อนไขให้ทำบัตร ATM ซึ่งทางธนาคารมักแนะนำให้เราทำควบคู่กัน เพราะช่วยอำนวยความสะดวกเวลาถอนเงิน โดยจะต้องเสียอีกอย่างน้อยๆ 300 บาท ประกอบด้วยค่าทำบัตรใหม่ 100 บาท และค่าธรรมเนียมปีแรกอีก 200 บาท หรืออย่างการกดเงินจากตู้ ATM ต่างธนาคารก็ต้องเสียค่าธรรมเนียมถึง 25 บาท ซึ่งคิดดูแล้วก็เป็นเงินจำนวนไม่น้อยที่เราต้องเสียให้การถอนเงินจากตู้ ATM เพียงครั้งเดียว ฉลาดซื้อ จึงอยากช่วยผู้บริโภคที่มีธนาคารและตู้ ATM เป็นที่พึ่งทางการเงิน ได้รู้เท่าทันเรื่องค่าธรรมเนียม ด้วยตารางเปรียบเทียบค่าธรรมบริการของเหล่าธนาคารพาณิชย์ในประเทศไทย โดยเราเลือกเอาบริการหลักๆ อย่างการบริการเงินฝากและการบริการผ่านบัตร ATM เพื่ออย่างน้อยๆ เราจะได้เลือกใช้บริการธนาคารได้อย่างถูกใจ รู้วิธีจัดการบริหารเงินฝากของตัวเอง ไม่ให้หายวับไปเพราะค่าธรรมเนียม และจะได้ไม่ต้องมานั่งเสียใจเพราะเสียเงินไปแบบไม่รู้ตัว Download ตารางเปรียเทียบค่าธรรมค่าบริการด้านเงินฝาก ATM ของธนาคารพาณิชย์ และตารางเปรียเทียบค่าธรรมค่าบริการผ่านบัตร ATM ของธนาคารพาณิชย์ อัตราค่าธรรมเนียมเขาคิดจากอะไรธนาคารแห่งประเทศไทยให้สถาบันวิจัยเพื่อการพัฒนาประเทศไทย หรือ TDRI ศึกษาและสำรวจต้นทุนการให้บริการทางการเงินประเภทต่างๆ ของธนาคารพาณิชย์ แล้วนำมาปรับฐานราคาให้สอดคล้องกับต้นทุนที่แท้จริง โดยมีหลักการคิดหลักๆ คือ จูงใจผู้บริโภค ให้หันมาใช้สื่ออิเล็กทรอนิกส์ ซึ่งมีต้นทุนถูกกว่าการใช้บริการผ่านเคาน์เตอร์ ซึ่งมีต้นทุนสูง เพราะต้องทำธุรกรรมผ่านกระดาษ อย่างเช่น เช็ค ลดช่องว่างของผู้บริโภคระหว่างผู้บริโภคในเขตกรุงเทพฯ และต่างจังหวัด โดยจะทำให้ค่าบริการเป็นอัตราเดียวกันทั่วประเทศ ผู้บริโภคจะมีทางเลือกที่หลากหลายในการทำธุรกรรมกับธนาคาร ด้วยรูปแบบและอัตราค่าธรรมเนียมที่เหมาะสม เป็นอัตราค่าธรรมเนียมสูงสุดที่ธนาคารพาณิชย์คิดต่อลูกค้า ซึ่งแต่ละธนาคารสามารถทำการเสนอค่าธรรมเนียมต่อลูกค้าในอัตราที่แตกต่างกัน ตามกลไกทางด้านตลาดได้ ซึ่งเมื่อเกิดการแข่งขัน เราก็อาจจะได้เห็นการปรับลดค่าธรรมเนียม ซึ่งเป็นกลยุทธ์ทางการตลาดอย่างหนึ่งที่ใช้จูงใจผู้บริโภคได้ ธนาคารมีรายได้จากไหนธนาคารพาณิชย์มีรายได้หลักๆ อยู่ 2 ทาง คือส่วนที่หนึ่ง รายได้จากดอกเบี้ยและเงินปันผล มาจากเงินให้สินเชื่อและเงินลงทุน 80%ส่วนที่สอง รายได้ที่ไม่ใช่ดอกเบี้ย มาจากการขายสินทรัพย์และค่าธรรมเนียมและบริการ 20% 5 อันดับธนาคารพาณิชย์ไทยที่มี สินทรัพย์ เงินฝาก และเงินให้เชื่อสุทธิสูงสุด ธนาคาร สินทรัพย์ เงินฝาก เงินให้เชื่อสุทธิ จำนวน (ล้านบาท) สัดส่วน (ร้อยละ) จำนวน (ล้านบาท) สัดส่วน (ร้อยละ) จำนวน (ล้านบาท) สัดส่วน (ร้อยละ) ธนาคารกรุงเทพ 1,659,844 18.9 1,311,477 20.0 1,111,948 18.9 ธนาคารกรุงไทย 1,327,184 15.1 1,063,532 16.2 1,010,687 17.2 ธนาคารกสิกรไทย 1,303,552 14.9 968,788 14.8 872,085 14.8 ธนาคารไทยพาณิชย์ 1,228,494 14.0 913,534 14.0 854,142 14.5 ธนาคารกรุงศรีอยุธยา 742,576 8.5 540,747 8.3 516,717 8.8 ***ที่มา : ธนาคารแห่งประเทศไทย (ข้อมูล ณ สิ้นธันวาคม 2551) ไขข้อข้องใจการใช้ ATM-บัตร ATM ใช้ได้กับบัญชีเงินฝากออมทรัพย์ และบัญชีเงินฝากกระแสรายวัน -เครื่อง ATM จะยึดบัตรด้วยสาเหตุใหญ่ ๆ คือ 1. เจ้าของบัตรโทรแจ้งให้ธนาคารอายัดบัตร และในเวลาต่อมามีการนำบัตรดังกล่าวไปใช้บัตรใบนั้นจะถูกยึดทันที 2. ในการนำบัตรไปใช้ถอนเงิน หากมีการกดรหัสผิดเกินกว่าจำนวนครั้งที่ธนาคารกำหนด เช่น 3 ครั้ง เครื่องก็จะยึดบัตร -บัตร ATM สามารถใช้บริการได้หลายอย่าง เช่น สอบถามยอดเงินคงเหลือในบัญชี ฝากเงิน ถอนเงิน โอนเงินระหว่างบัญชี ชำระค่าสินค้าและบริการ ชำระค่าสาธารณูปโภค ทำประกันอุบัติเหตุส่วนบุคคล โอนเงินให้บุคคลที่ 3 ภายในธนาคารเดียวกันหรือต่างธนาคาร นอกจากบัตร ATM จะใช้บริการที่ตู้ ATM แล้ว บัตร ATM ของธนาคารบางแห่งยังสามารถนำมาซื้อสินค้าและบริการได้ทันที เรียกว่า ใช้เป็นบัตรเดบิต โดยไม่ต้องเสียเวลาถอนเงินจากตู้ ATM -ถ้าเครื่อง ATM ไม่ยอมจ่ายเงิน ควรติดต่อธนาคารเจ้าของบัญชีที่ออกบัตรทันที หรือโทรศัพท์ติดต่อศูนย์แก้ปัญหาที่สำนักงานใหญ่ โดยแจ้งข้อมูลแก่ธนาคาร วัน เวลาที่ทำรายการ สถานที่ตั้งเครื่อง ATM เลขที่บัญชี เลขที่บัตร และจำนวนเงิน -ถ้าเจ้าของบัตรลืมรหัสตัวเอง แล้วบัตรถูกยึด สามารถติดต่อขอรับบัตรคืนจากธนาคารได้1.กรณีเป็นเครื่องต่างธนาคาร ให้ติดต่อขอคืนบัตรที่ธนาคารเจ้าของบัตร ซึ่งอาจต้องรอหลายวัน 2.กรณีเป็นเครื่องของธนาคารผู้ออกบัตร ให้ขอรับได้จากธนาคารภายในวันรุ่งขึ้น ทั้ง 2 กรณี เจ้าของบัตรต้องเตรียมหลักฐานยืนยันว่า เป็นเจ้าของบัตรที่แท้จริง -ผู้ถือบัตร ATM ที่ออกโดยธนาคารในต่างจังหวัดสามารถใช้ตู้ ATM ของธนาคารผู้ออกบัตรในจังหวัดนั้นได้โดยไม่ต้องเสียค่าธรรมเนียม แต่ถ้าหากไปใช้ตู้ ATM ของธนาคารอื่น จะต้องเสียค่าธรรมเนียม 10-20 บาทต่อรายการ เนื่องจากธนาคารมีค่าใช้จ่ายในการติดต่อสื่อสาร (ค่าคู่สาย) เข้ามาที่ศูนย์ประมวลผลในกรุงเทพ ซึ่งเป็นค่าใช้จ่ายที่เพิ่มขึ้น ธนาคารจึงต้องนำค่าคู่สายรวมเข้าไปด้วย 423,720 บาท คือราคาของเครื่อง ATM 1 เครื่อง200,090 บาท คือราคาของเครื่องปรับสมุด 1 เครื่อง1,200,000 บาท คือราคาของเครื่องฝากเงินอัตโนมัติ 1 เครื่อง***ที่มา : การศึกษาปัญหาและการกำหนดกลยุทธ์ในการเพิ่มรายได้ค่าธรรมเนียมของบมจ.ธนาคารกรุงไทย โดย จงกรมแก้ว พหลพลพยุหเสนา ข้อแนะนำสำหรับคนที่ไม่อยากเสียเงินฟรีๆ ไปกับค่าธรรมเนียม1.ควบคุมบัญชีเงินฝากของตัวเองให้ดี อย่าปล่อยทิ้งไว้โดยไม่ทำอะไร และปล่อยให้เงินในบัญชีเหลือน้อยกว่าที่ธนาคารเขากำหนด เพราะถ้าทำแบบนี้เสียเงินแน่2.เป็นไปได้ก็อย่าไปกด ATM ของธนาคารอื่น ถ้าไม่อยากเสียเงินฟรี3.ไปกดเงินที่ ATM ในต่างจังหวัดก็ต้องทำใจเพราะยังไงก็เสียค่าธรรมเนียม4.โอนเงินผ่านตู้ ATM ก็ต้องเสียค่าธรรมเนียม ทั้งแบบข้ามเขตและต่างธนาคาร ยิ่งโอนมากก็ยิ่งเสียมาก5.แต่ถ้าใครอยากฝากเงินเพื่ออนาคต ไม่คิดว่าจะถอนมาใช้จนกว่าจะถึงเวลาจำเป็น ไม่ต้องสมัครบัตร ATM ก็ได้ เพราะช่วยประหยัดได้หลายร้อยบาท6.จะฝาก จะถอน ก็ต้องดูให้ดี ว่าธนาคารที่เราเปิดบัญชีอยู่ในเขตเดียวกับธนาคารที่เราจะใช้บริการหรือเปล่า ถ้าไม่ใช้ก็ทำใจว่าต้องเสียค่าธรรมเนียม7.หมั่นเช็คสมุดบัญชีเงินฝากอยู่เสมอ เพราะหากข้อมูลหาย แล้วอยากขอสำเนารายงานแสดงบัญชีย้อนหลังกับทางธนาคาร แบบนี้เขาคิดเงิน8.ดูแลรักษาสมุดบัญชีและบัตร ATM ให้ดี เพราะถ้าชำรุดหรือทำหาย ขอใหม่ก็ต้องเสียเงิน9.หากเปิดบัญชีแล้วเกิดเปลี่ยนใจ อยากปิดบัญชีแต่ว่าเปิดมาไม่ถึงตามเวลาที่ธนาคารกำหนด แบบนี้บางที่เขาคิดเงินนะ ข้อมูลประกอบการเขียน : ธนาคารแห่งประเทศไทย www.bot.or.th, สมาคมธนาคารไทย www.tba.or.th, โครงการวิจัยเรื่อง ‘แนวทางปรับปรุงแก้ไขกฎเกณฑ์ควบคุมธนาคารพาณิชย์ประเทศไทย’ ผู้แต่ง ปกรณ์ วิชยานนท์, มูลนิธิสถาบันวิจัยเพื่อการพัฒนาประเทศไทย.2532, การศึกษาปัญหาและการกำหนดกลยุทธ์ในการเพิ่มรายได้ค่าธรรมเนียมของบมจ.ธนาคารกรุงไทย โดย จงกรมแก้ว พหลพลพยุหเสนา.2548, แบบแสดงรายงานข้อมูลประจำปี 2551 ธนาคารทหารไทย จำกัด (มหาชน)

สำหรับสมาชิก >

ฉบับที่ 102 ช้อปช่วยโลก ซื้อของห้างไหนช่วยลดใช้ถุงพลาสติก

ฉลาดซื้อ ขอเป็นส่วนหนึ่งในการช่วยกระตุ้นให้ทุกคนหันมาสนใจปัญหาโลกร้อนกันอย่างจริงจัง เราจึงอยากชวนทุกคนมาช่วยกันลดขยะถุงพลาสติก ซึ่งเป็นขยะที่ย่อยสลายยาก สิ้นเปลืองพลังงานในการผลิต แถมยังสร้างมลพิษให้กับสิ่งแวดล้อม เมื่อเรากำจัดมันไม่ได้ (เพราะถ้าเผาก็จะไปทำลายชั้นบรรยากาศ ถ้าฝังดินก็จะทำให้ดินเสื่อมสภาพ) เราก็ลองมาหาวิธีลด-ละ-เลิกการใช้ถุงพลาสติกกันดีกว่า ในชีวิตประจำวันของเราคงเป็นเรื่องยากที่จะหลีกเลี่ยงการใช้ถุงพลาสติก เพราะร้านค้าเกือบแทบจะทุกแห่งต่างก็ใช้ถุงพลาสติกใส่ของให้กับลูกค้า ไม่ว่าจะเป็นในตลาดสด ร้านสะดวกซื้อ ห้างสรรพสินค้า หรือซูเปอร์มาร์เก็ต วงจรชีวิตการใช้งานของถุงพลาสติกนั้นสั้นมากๆ คือเมื่อของที่ใส่ถุงพลาสติกมาถูกนำไปใช้ ถุงพลาสติกก็จะถูกทิ้งให้กลายเป็นขยะ มีบ้างที่เก็บไว้สำหรับใส่ของอื่นๆ (ซึ่งส่วนมากก็มักจะเป็นขยะ) ซึ่งเมื่อเก็บรวมกันไว้มากๆ เป็นเวลานานๆ แล้วไม่ได้ถูกนำไปใช้ประโยชน์อะไร สุดท้ายถุงพลาสติกทั้งหลายก็ต้องแปรสภาพกลายเป็นขยะอยู่ดี ฉลาดซื้อ อยากชวนทุกคนมาลดการใช้ถุงพลาสติก เราเลยลองสุ่มสำรวจซูเปอร์มาร์เก็ตและห้างค้าปลีกต่างๆ ทั่วกรุงเทพฯ ว่าแต่ละที่มีวิธีการจัดสรรถุงพลาสติกใส่ของให้กับลูกค้าอย่างไรบ้าง โดยเราได้กำหนดรายการสินค้าจำนวน 20 รายการ โดยเลือกสินค้าที่คนส่วนใหญ่ต้องซื้อใช้อย่างน้อยๆ ก็น่าจะเดือนละครั้ง อย่าง ผงซักฟอก น้ำยาล้างจาน น้ำยาถูพื้น กระดาษชำระ กาแฟ นม น้ำตาล เสริมด้วยพวกของสด อย่าง ผัก และลูกชิ้น เพื่อเพิ่มความหลากหลายของประเภทและลักษณะแพ็คเก็จบรรจุภัณฑ์ของสินค้า ซึ่งถือเป็นเงื่อนไขหนึ่งในการจัดสินค้าใส่รวมลงในถุงพลาสติก ฉลาดซื้อ อยากรู้ว่าซูเปอร์มาร์เก็ตไหนให้ถุงพลาสติกกับเราน้อยที่สุด ตารางแสดงผลสุ่มสำรวจการใช้ถุงพลาสติกของห้างค้าปลีกและซุปเปอร์มาร์เก็ต(รายชื่อสินค้า 1. ผงซักฟอก โอโมพลัส ดีโอเฟรช 1,100 กรัม 2.น้ำยาทำความสะอาดพื้น มาจิคลีน 900 มิลลิลิตร 3.น้ำยาล้างห้องน้ำ วิกซอล 900 มิลลิลิตร 4.น้ำยาซักผ้าขาว ไฮเตอร์ 600 ซีซ๊ 5.น้ำยาล้างจาน ซันไลต์ 600 ซีซี x 3 6.เนสกาแฟ เรดคัพ (ถุงเติม) 200 กรัม 7.ครีมเทียม .คอฟฟี่เมต 450 กรัม 8.น้ำตาล มิตรผล 1 กิโลกรัม 9.นม UHT โฟร์โมสต์ 225 มิลลิลิตร x 6 10.น้ำสละ เฮลส์ บลู บอย 710 ซีซี 11.กระดาษเช็ดหน้า เลดี้สก็อตต์ กล่อง 150 ชิ้น 12.กระดาษชำระ สก็อตต์เอ็กซ์ตร้า แพ็ค 6 ม้วน x 2 13 ผ้าอนามัน ลอริเอะซูเปอร์อัลตร้าสลิม 20 ชิ้น 14.บะหมี่คัพ มาม่า 60 กรัม x 3 15.มันฝรั่งทอดกรอบ เลย์ 125 กรัม 16.แฮม ซีพี แพ็ค 150 กรัม 17.ไข่เค็ม 18.อาหารสด 19.ผักสด) *หมายเหตุ: เป็นการทดสอบสุ่มซื้อในช่วงวันที่ 16 – 22 กรกฎาคม 2552 ห้างเขาก็ใส่ใจเรื่องลดใช้ถุงพลาสติก“โลกร้อน” เป็นปัญหาของทุกคนบนโลกใบนี้ เราจึงต้องช่วยกันคนละไม้คนละมือ ซึ่งบรรดาผู้ประกอบการห้างค้าปลีกและซูเปอร์มาร์เก็ตทั้งหลายก็ไม่ได้ใจร้าย ปล่อยให้ผู้บริโภคอย่างเราต้องหาวิธีลดใช้ถุงพลาสติกกันอยู่ฝ่ายเดียว เพราะแต่ละที่ก็คิดว่าวิธีการดีๆ เพื่อลดปริมาณการใช้ถุงพลาสติกในสถานประกอบการของตัวเอง วิธีที่ฮิตที่สุด คงหนีไม่พ้น “ถุงผ้าฟีเวอร์” ซึ่งก็มีอยู่หลายห้างที่ขานรับวิธีนี้ ซึ่งการแจกหรือจำหน่ายถุงผ้าของห้างค้าปลีกหรือซูเปอร์มาร์เก็ตต่างๆ เป็นวิธีการที่ช่วยกระตุ้นและสร้างความรู้สึกของการช่วยกันลดใช้ถุงพลาสติกให้กับผู้ที่มาซื้อสินค้าได้ชัดเจนที่สุด เช่น บิ๊กซี ที่มีแคมเปญให้ ซื้อถุงผ้าที่ห้างทำขึ้น จะได้รับค่าโทรศัพท์ฟรี 10 บาท หรือ คาร์ฟูร์ ที่มีการจำหน่ายถุงผ้าซึ่งผลิตจากสารที่ได้จากการรีไซเคิลขวดพลาสติก เพื่อให้ลูกค้านำมาใช้แทนถุงพลาสติก เป็นต้น บางห้างไม่ได้ทำออกมาแค่เพียงถุงผ้า แต่ยังผลิตถุงกระดาษออกมาใช้ด้วย เช่น เซ็นทรัล ฟู้ดส์ ฮอลล์ และ ท็อปส์ ซูเปอร์มาร์เก็ต ที่อยู่ในเครือ เซ็นทรัล รีเทล บางที่ก็ใช้วิธีให้ส่วนลดสำหรับคนที่หิ้วถุงผ้ามาซื้อสินค้า หรือจัดแคมเปญกระตุ้นจิตสำนึกเรื่องภาวะโลกร้อน เช่น Think Green ของเดอะ มอลล์ กรุ๊ปส์ (โฮม เฟรช มาร์ช และ กรูเมต์ มาร์เก็ต) ที่เป็นโครงเพื่อสิ่งแวดล้อม อย่างการจัดกิจกรรมให้ลูกค้าที่บอกไม่รับถุงพลาสติก 1 ใบ เท่ากับได้ร่วมปลูกต้นไม้ 1 ต้น หรืออย่าง ตั้งฮั้วเส็ง ที่เคยร่วมกับเขตหลักสี่ ส่งวิทยากรมาสาธิตประดิษฐ์และตกแต่งถุงผ้าในโครงการรณรงค์ใช้กระเป๋าผ้าลดภาวะโลกร้อน แถมแต่ละห้างที่เราสำรวจในครั้งนี้ก็เข้าร่วมในโครงการ “45 วัน รวมพลัง ลดถุงพลาสติก ลดโลกร้อน” ของกระทรวงทรัพยากรธรรมชาติและสิ่งแวดล้อม ถ้าการลดการใช้ถุงพลาสติกเป็นเรื่องยาก ก็มีอีกหนึ่งทางเลือก คือ ถุงพลาสติกที่ย่อยสลายได้ หรือ oxo-biodegradable plastic bag ซึ่งถุงพลาสติกชนิดนี้สามารถย่อยสลายได้ด้วยความร้อนจากแสงอาทิตย์ และออกซิเจนในอากาศ ภายในระยะเวลา 1 - 2 ปี (แตกต่างจากถุงพลาสติกทั่วไปที่มีอายุยาวนานหลายร้อยปี) สาเหตุที่ถุงพลาสติกย่อยสลายได้ยังไม่ค่อยแพร่หลาย คงเป็นเพราะต้นทุนที่สูงกว่าถุงพลาสติกทั่วไปประมาณ 5 – 10% ห้างค้าปลีกและซูเปอร์มาร์เก็ตที่ใช้ถุงพลาสติกชนิดนี้ ก็อย่างเช่น วิลล่า มาร์เก็ต, โฮม เฟรช มาร์ช กับ กรูเมต์ มาร์เก็ต ในเครือ เดอะ มอลล์ กรุ๊ปส์ และ เซ็นทรัล ฟู้ดส์ ฮอลล์ กับ ท็อปส์ ซูเปอร์มาร์เก็ต ในเครือ เซ็นทรัล รีเทล ไม่ใช้ถุงพลาสติก เราทุกคนทำได้-ถุงผ้ารักษาโลก –ถุงผ้าไม่ได้มีไว้สะพายตามแฟชั่นเท่านั้น แต่ประโยชน์ของมันคือการนำมาใช้แทนถุงพลาสติก ไม่ว่าจะซื้ออะไรก็เอามาใส่ไว้ในถุงผ้า แบบนี้ลดใช้ถุงพลาสติกได้แน่นอน-ถือเอาเลยก็ได้ ถ้าซื้อไม่กี่ชิ้น – ซื้อชิ้น 2 ชิ้น จะใส่ถุงทำไมให้เป็นขยะทำลายโลก ถือกลับมาเลยดีกว่า ไม่น่าจะลำบาก-ขับรถมาอย่าพาถุงไป –ใครที่ขับรถยนต์ไปซื้อของ ก็บอกกับห้างได้เลยว่าไม่เอาถุง แค่ใส่ของที่ซื้อมาลงในรถเข็นแล้วค่อยหยิบมาใส่ไว้ในรถได้เลย-รวมกันได้ในถุงใบเดียว – ถุงพลาสติกมีความยืดหยุ่นและทนทาน สามารถรองรับน้ำหนักได้ดี ถ้ามีของมากสามารถใส่ถุงเดียวกันได้ ก็บอกให้พนักงานเขาใส่รวมกันได้เลย-บอกอย่างมั่นใจ ว่าไม่เอาถุง – พยายามฝึกให้เป็นนิสัย ถ้าไม่จำเป็นก็ไม่ต้องใช้ถุงพลาสติก ซื้อของคราวหน้า บอกไปเลยว่า “ไม่เอาถุง”-ลดการซื้อ = ลดใช้ถุง – ซื้อเท่าที่ใช้ ใช้เท่าที่จำเป็น ทั้งช่วยโลกแล้วยังช่วยประหยัดอีกต่างหาก แถมจ้า! ตารางเปรียบเทียบราคาสินค้าจากการทดสอบการใช้ถุงพลาสติกของห้างค้าปลีกและซูเปอร์มาร์เก็ต*หมายเหตุ: เป็นราคาในช่วงระหว่างวันที่ 16 – 22 กรกฎาคม 2552 ประเทศไทยมีปริมาณขยะต่อวันเท่ากับ 40,000 ตันเฉพาะในกทม.มีปริมาณขยะต่อวันเท่ากับ 8,500 ตันขยะถุงพลาสติกเฉพาะในกทม.ต่อวันเท่ากับ 1,800 ตันเสียค่าใช้จ่ายในการเก็บขนขยะต่อวันเป็นเงิน 1.78 ล้านบาท แต่ถ้าหากเราสามารช่วยกันลดการใช้ถุงพลาสติกลงได้ จะประหยัดค่าใช้จ่ายในการเก็บขนขยะได้ถึง 650 ล้านบาทต่อปี และยังช่วยลดปริมาณก๊าซคาร์บอนไดออกไซด์ที่เป็นสาเหตุของภาวะเรือนกระจกได้ถึง 1 ล้านตันต่อปี(ข้อมูลจาก กระทรวงทรัพยากรธรรมชาติและสิ่งแวดล้อม)

สำหรับสมาชิก >

ฉบับที่ 98 โฆษณาในรายการเด็ก เยอะไปไหม???

เรื่องทดสอบ 3 กองบรรณาธิการ พ่อแม่หลายคนคงไม่ปฏิเสธว่า ทุกวันนี้ทีวีได้กลายมาเป็นเสมือนเพื่อนที่แสนดีของลูกๆ ของเรา เด็กๆ หลายคนใช้เวลาอยู่หน้าจอทีวีมากกว่าอ่านหนังสือหรือทำกิจกรรมอื่นๆ ซึ่งช่วงเวลาที่เด็กดูทีวีส่วนใหญ่คือช่วงเวลาหลังเลิกเรียน ตั้งแต่เวลาประมาณ 5 โมงเย็น จนถึง 2 ทุ่ม ของวันจันทร์ – วันศุกร์ และเกือบตลอดทั้งวัน ในวันเสาร์ – วันอาทิตย์ เนื่องจากเป็นวันหยุด โดยรายการที่เด็กๆ ชอบดูมากที่สุดหนีไม่พ้น การ์ตูน รองลงมาคือ เกมส์โชว์ ซึ่งทุกรายการจะมีผลิตภัณฑ์ขนมและอาหารสำหรับเด็กเป็นผู้สนับสนุน ดังนั้นเด็กจึงได้เห็นขนมยี่ห้อต่างๆ ตลอดการชมรายการโปรด ซึ่งมาทั้งในรูปแบบโฆษณาขั้นเวลาระหว่างรายการและโฆษณาแฝง หลายคนอาจยังไม่รู้ถึงกลไกในการดำเนินธุรกิจทีวี สาเหตุที่เราได้ดูทีวีฟรีในช่องฟรีทีวีอย่าง 3 5 7 9 เป็นเพราะมีคนจ่ายเงินค่าเวลาให้กับเรา ซึ่งก็คือบรรดาเจ้าของสินค้าและผลิตภัณฑ์ต่างๆ ที่ลงเงินไปกับค่าโฆษณาที่ออกอากาศสลับกับรายการต่างๆ ตลอดทั้งวัน ซึ่งแน่นอนว่าในรายการทีวีสำหรับเด็กก็ไม่มีข้อยกเว้น บรรดาสินค้าพวกขนมนมเนยทั้งหลายต่างก็รู้ว่าผู้ชมรุ่นเยาว์กำลังนั่งชมรายการโปรดของพวกเขา และนั่นก็คือช่วงเวลานาทีทองที่เหล่าสินค้าเอาใจคุณหนูๆ ทั้งขนมขบเคี้ยว หมากฝรั่ง ลูกอม นมผง นมกล่อง อาหารเช้า น้ำผลไม้ น้ำอัดลม และอะไรต่อมิอะไรอีกหลายอย่าง จะสร้างภาพจำและนำเสนอสินค้าให้เป็นที่ต้องตาต้องใจของคุณหนูๆ ที่นั่งดูตาใสใส่ใจกับจอทีวี ซึ่งพร้อมที่จะซึมซับทุกอย่าง แน่นอนว่าเมื่อเขาลงทุนไปกับค่าโฆษณาสิ่งที่เขาหวังได้คืนกลับมาก็คือยอดขายของสินค้าและผลิตภัณฑ์ ซึ่งกลุ่มลูกค้ารุ่นเยาว์เหล่านี้ยังคงมีความสามารถในการตัดสินใจแยกแยะในระดับต่ำตามอายุและวุฒิภาวะ จึงไม่น่าแปลกใจที่สินค้าจำพวกขนมขบเคี้ยว ลูกกวาดสีสันสดใส หรือแม้กระทั้งฟาสต์ฟู้ดทั้งหลาย เจาะจงเลือกใช้กลุ่มลูกค้าที่เป็นเยาวชน โฆษณาอาหารในรายการทีวี ทำเด็กวันนี้เป็นผู้ป่วยในวันหน้าผลเสียจริงๆ ไม่ได้เกิดจากการที่เด็กๆ นั่งชมโฆษณา แต่เกิดจากการที่เด็กๆ เลือกรับประทานอาหารจากการที่เขาได้เห็นจากในโฆษณา ซึ่งโฆษณาส่วนใหญ่มักทำออกมาในภาพลักษณ์ที่เหนือความเป็นจริง ทั้งเรื่องความรสชาติ รูปร่างลักษณะ หรือแม้แต่คุณค่าทางอาหาร โฆษณาอาหารหรือขนมสำหรับเด็กหลายตัวตั้งใจใช้สีสันที่ดูสดใสสะดุดตาเกินกว่าความเป็นจริง เช่น บรรดาลูกอม ลูกกวาด เยลลี่ และขนมขบเคี้ยว ซึ่งสีสันเหล่านี้ไปกระตุ้นเร้าให้เด็กๆ เกิดความสนใจ และอยากลิ้มลองหาซื้อมารับประทาน ขณะที่ผลิตภัณฑ์จำพวก นม อาหาร เช้า รวมทั้งซุปไก่สกัด ที่ขายภาพลักษณ์ของอาหารที่ให้ประโยชน์ต่อร่างกาย ก็สร้างภาพที่สื่อออกมาเกินจริง ด้วยการให้เด็กๆ หรือตัวละครในภาพยนตร์โฆษณามีความสามารถ เก่ง และฉลาดขึ้นได้อย่างรวดเร็วเพียงแค่ได้ทานผลิตภัณฑ์นั้นๆ ส่วนโฆษณาของร้านอาหารฟาสต์ฟู้ดก็มักใช้ของเล่นมาเป็นจุดขายหลัก ขายพร้อมคู่ไปกับชุดอาหาร ซึ่งของเล่นที่นำมาใช้ล่อใจเด็กๆ ก็มาจากการ์ตูนหรือภาพยนตร์ที่เด็กๆ รู้จักเป็นอย่างดี ซึ่งตัวอย่างกลยุทธ์ที่กล่าวมาทั้งหมดนี้ ดูแล้วไม่ใช่เรื่องยากเลยที่จะหลอกล่อให้เด็กเกิดความสนใจในตัวโฆษณา ต่อด้วยการรู้จักและจดจำตัวสินค้า ซึ่งสุดท้ายก็จะส่งผลร้ายไปยังพฤติกรรมการบริโภคของเด็กๆ ขนมกับผลเสียต่อสุขภาพเด็กผลวิจัยหลายๆ ตัวชี้ให้เห็นว่า เด็กไทยมีภาวะเสี่ยงต่อการเป็นโรคอ้วนสูงขึ้น ขณะที่การเจริญเติบโตทางร่างกายค่อนข้างต่ำ ซึ่งมาจากการที่เด็กมีพฤติกรรมการรับประทานขนมขบเคี้ยวและน้ำอัดลม ซึ่งเป็นอาหารที่ไม่มีความจำเป็นต่อร่างกายมากเกินความพอดี ผลสืบเนื่องมาจากการรับข้อมูลข่าวสารที่ไม่ถูกต้องจากการโฆษณา อีกทั้งการที่ผู้ปกครองหลายๆ คนเองก็เชื่อตามคำบอกกล่าวในโฆษณาว่าผลิตภัณฑ์เหล่านี้มีประโยชน์ต่อร่างกายของบุตรหลาน อาทิเช่น ผลิตภัณฑ์จำพวกอาหารเช้าซีเรียล ซึ่งในหลายยี่ห้อมีปริมาณน้ำตาลค่อนข้างสูง นอกจากนี้ในการตรวจสอบดูปริมาณน้ำตาล ไขมัน และโซเดียม ที่ให้ไว้ในฉลากข้อมูลโภชนาการบนบรรจุภัณฑ์ของแต่ละผลิตภัณฑ์พบว่า มีขนมหลายยี่ห้อที่มี่ส่วนผสมของ น้ำตาล ไขมัน และโซเดียม สูงเกินกว่าเกณฑ์ที่หน่วยงานที่รับผิดชอบด้านมาตรฐานอาหารของประเทศอังกฤษ (UK Food Standards Agency) กำหนดไว้ เมื่อเด็กมีภาวะโภชนาการที่ไม่เหมาะสมจากการรับประทานขนมที่มี น้ำตาล ไขมัน และโซเดียม มากเกินความพอดี จนทำให้เด็กมีภาวะการณ์เจริญเติบโตบกพร่องเกิดเป็นโรคอ้วนแล้ว ผลเสียของสุขภาพที่จะตามมาเมื่อเด็กโตขึ้นคือโรคภัยไข้เจ็บมากมายหลากหลายโรค ไม่ว่าจะเป็นความดัน เบาหวาน โรคหัวใจ โรคกระดูกเสื่อม โรคระบบทางเดินหัวใจ นอกจากนี้ยังอาจส่งผลกระทบต่อสภาพจิตใจ เช่น เด็กบางคนติดที่จะรับประทานขนมจนไม่ทานข้าว ซึ่งก็ส่งผลเสียต่อร่างกาย ทำให้กลายเป็นเด็กผอม สุขภาพไม่แข็งแรง เด็กบางคนมีนิสัยก้าวร้าวเมื่อไม่ได้ทานขนม ซึ่งแน่นอนว่าเรื่องของโภชนาการที่ดีย่อมมีผลต่อการพัฒนาของไอคิวและอีคิว ***การแถมของเล่นไปพร้อมกับอาหารชุดสำหรับเด็กเคยทำอันตรายให้กับเด็กๆ มาแล้ว เมื่อปี 2001 มีรายงานว่าเด็กชาวอเมริกาและแคนาดาจำนวนหนึ่ง ได้กลืนชิ้นส่วนของเล่นที่หักแล้วไปติดอยู่ในลำคอ ซึ่งของเล่นที่ว่าคือ แมคโดนัลด์ แฮปปี้มีลล์ ชุด "สกูตเตอร์บั๊ก" *** เมื่อปี 2007 รัฐบาลได้เสนอข้อบังคับใช้ในการควบคุมโฆษณาที่ออกฉายในรายการทีวีสำหรับเด็กอายุระหว่าง 3 – 12 ปี รวมทั้งรายการทีวีอื่นๆ ที่มีกลุ่มผู้ชมส่วนใหญ่เป็นเยาวชน- สถานีโทรทัศน์สามารถโฆษณาในรายการสำหรับเด็กได้ไม่ 12 นาทีต่อรายการความยาว 1 ชั่วโมง โดยต้องเป็นโฆษณาที่ส่งเสริมสุภาพและพฤติกรรมการกินที่ดีสำหรับเด็ก- สินค้าชนิดเดียวกันสามารถโฆษณาซ้ำได้ไม่เกิน 4 ครั้งต่อรายการความยาว 1 ชั่วโมง และไม่ซ้ำกันเกิน 2 ครั้งในระยะเวลา 30 นาที- ห้ามโฆษณาในลักษณะส่งเสริมการขายทุกรูปแบบ ทั้งการเล่นเกมชิงรางวัล แถม แจกของขวัญ ของเล่น- ห้ามนำเสนอเนื้อหาหรือข้อมูลที่ดูเกินจริง ทั้งเรื่องภาพและเสียง ไม่เชิญชวนให้เด็กอยากซื้อหรืออยากรับประทานจนเกินขอบเขต ไม่แสดงคุณประโยชน์ ความเร็ว ขนาด สี ที่สร้างความเย้ายวนใจจนเกิดความเข้าใจผิด- ต้องมีคำเตือนที่ออกโดยสำนักงานคณะกรรมการอาหารและยาปรากฏหน้าจอขณะโฆษณา โดยกำหนดขนาดตัวอักษรไว้ที่ 1 ใน 25 ส่วนของภาพ และแช่ภาพคำเตือนไว้ 3 – 5 วินาที- ห้ามใช้ตัวการ์ตูน บุคคล ตัวละครที่เด็กรู้จักหรือปรากฏในรายการสำหรับเด็กเพื่อการขายหรือแนะนำสินค้า โฆษณา…จะเยอะไปไหนตารางแสดงผล 20 อันดับภาพยนตร์โฆษณาผลิตภัณฑ์อาหารนี้ เป็นภาพยนตร์โฆษณาที่ออกอากาศทางโทรทัศน์มากที่สุดในช่วงเวลารายการสำหรับเด็ก (สำรวจในช่วงวันพุธที่ 25 – วันศุกร์ที่ 27 กุมภาพันธ์ 2552 เวลา 17.00 น. – 19.00 น. และวันเสาร์ที่ 28 กุมภาพันธ์ – 1 มีนาคม 2552 เวลา 08.00 น. – 12.00 น. ทางสถานีโทรทัศน์ช่อง 3, 7 และ 9) โดยตลอดช่วงเวลาที่มีการสำรวจมีจำนวนภาพยนตร์โฆษณาออกอากาศทั้งหมด 1,242 เรื่อง เป็นภาพยนตร์โฆษณาที่เกี่ยวกับผลิตภัณฑ์อาหารจำนวน 408 เรื่อง หรือ 32.85% เป็นยี่ห้อของผลิตภัณฑ์อาหารจำนวน 123 ยี่ห้อ ซึ่งผลิตภัณฑ์อาหารที่มีภาพยนตร์โฆษณาออกอากาสมากที่สุดคือ ผลิตภัณฑ์ประเภทขนมขบเคี้ยว มันฝรั่งทอด ข้าวกรอบ ข้าวโพดกรอบ 16.4% รองลงมาคือ ผลิตภัณฑ์จำพวก ลูกอม หมากฝรั่ง เยลลี่ 15.2% อันดับสามคือ ผลิตภัณฑ์นม 9.3% ตามมาด้วยร้านอาหารฟาสต์ฟู้ด 9% และเครื่องดื่ม น้ำอัดลม ชา น้ำผลไม้ 7.8% โดยผลิตภัณฑ์ที่มีความถี่ในการออกอากาศมากที่สุดคือ โอวัลติน ที่อยู่ในกลุ่มผลิตภัณฑ์นม ซึ่งยังมีผลิตภัณฑ์ในกลุ่มนี้ติดอยู่ใน 20 อันดับอีกถึง 6 ยี่ห้อ คือ แลคตาซอย,ไวตามิลด์, เอส 26 โปรเกรสโกลด์, เอนฟาโกรว เอ+, โฟร์โสท์ และดีน่า ซึ่งผลิตภัณฑ์ในกลุ่มนี้มักนำเสนอการโฆษณาที่บอกเล่าเรื่องของสุขภาพ เช่น ดื่มแล้วแข็งแรง สามารถทำสิ่งที่ดูเป็นไปไม่ได้ให้เป็นไปได้ หรือทานแล้วอิ่มเหมือนรับประทานข้าว ขณะที่ผลิตภัณฑ์ที่มีจำนวนความถี่ในการออกอากาศมากเป็นอันดับสองคือ แบรนด์ ซึ่งข้อมูลที่นำเสนอในโฆษณาใกล้เคียงกับกลุ่มผลิตภัณฑ์นม คือขายเรื่องสุขภาพ เสริมเรื่องความเก่งและฉลาด โดยใช้กลวิธีให้บุคคลที่มีชื่อเสียงมาเป็นพรีเซนเตอร์นำเสนอขายสินค้า ขณะที่อันดับ 3 คือโฆษณาร้านอาหารฟาสต์ฟู้ดอย่าง แมคโดนัลด์ ซึ่งมักเป็นการโฆษณาอาหารชุดแฮปปี้มีลล์ที่ใช้ของเล่นมาเป็นของแถมจูงใจ ชื่อผลิตภัณฑ์ ความถี่ของการโฆษณา น้ำหนักสุทธิ ปริมาณน้ำตาล ปริมาณน้ำตาลต่อ 100 กรัม ปริมาณไขมัน ปริมาณไขมันต่อ 100 กรัม ปริมาณโซเดียม ปริมาณโซเดียมต่อ 100 กรัม 1.โอวัลติน 20 180 มิลลิลิตร 14 กรัม 7.7 2 กรัม 1.1 140 มิลลิกรัม 0.07 2.แบรนด์ 16 42 มิลลิลิตร ไม่มีข้อมูล 3.แมคโดนัลด์* 13 171 กรัม 8 กรัม 4.6 28 กรัม 16.37 730 มิลลิกรัม 0.42 4.ทิวลี่ เมจิก ทวิน 12 15 กรัม 3 กรัม 20 3 กรัม 20 55 มิลลิกรัม 0.36 5.แลคตาซอย 10 300 มิลลิลิตร 28 กรัม 9.3 11 กรัม 3.6 160 มิลลิกรัม 0.05 6.ไวตามิลค์ 10 250 มิลลิลิตร 23 กรัม 9.2 8 กรัม 3.2 45 มิลลิกรัม 0.018 7.เนสท์เล่ โกโก้ครั้นช์ 9 25 กรัม 9 กรัม 36 1 กรัม 4 50 มิลลิกรัม 0.2 8.เอส 26 โปรเกรส โกลด์ 8 200 มิลลิลิตร 15 กรัม 7.5 7 กรัม 3.5 95 มิลลิกรัม 0.047 9.เดอะ พิซซ่า คัมปานี 7 10.โค้ก 6 325 มิลลิลิตร 31 กรัม 9.5 0 0 20 มิลลิกรัม 0.006 11.นมพร้อมดื่ม เอนฟาโกรว เอ+ 6 180 มิลลิลิตร 8 กรัม 4.4 6 กรัม 3.3 70 มิลลิกรัม 0.03 12.โฟร์โมสท์ 6 225 มิลลิลิตร 9 กรัม 3.9 3 กรัม 1.3 120 มิลลิกรัม 0.05 13.เคลลอกซ์ คอร์นฟรอสตี้ 6 30 กรัม 9 กรัม 30 0 0 170 มิลลิกรัม 0.56 14. เพียงริคุ ? 6 350 มิลลิลิตร น้ำตาลทราย6.80% + กลูโคสไซรัป 4.00% 10.8 0 0 0 0 15.พิซซ่า ฮัท** 5 118 กรัม 3 กรัม 0.71 13 กรัม 11 630 มิลลิกรัม 0.53 16.ปาร์ตี้ 5 40 กรัม 12 กรัม

สำหรับสมาชิก >

ฉบับที่ 175 บัตรเดบิตพ่วงประกัน รู้ให้ทันก่อนใช้

เดี๋ยวนี้บัตรเดบิตไม่ได้มีไว้แค่กดเงินสดจากบัญชีของเราผ่านทางตู้ ATM เพียงอย่างเดียว แต่บัตรเดบิตใบเดียวยังทำได้อีกหลายอย่าง แต่ที่หลายๆ คนให้ความสนใจแถมยังเคยเป็นประเด็นร้อนแรงจนเป็นข่าวมาก่อนหน้านี้ก็คือ “บัตรเดบิตที่มาพร้อมสิทธิด้านประกันอุบัติเหตุ” ที่เคยผู้บริโภคออกมาโวยว่าถูกธนาคารเอาเปรียบบังคับให้ทำบัตรเดบิตพ่วงประกัน ซึ่งค่าธรรมเนียมแพงกว่าบัตรเดบิตทั่วไป ฉลาดซื้อฉบับนี้จะพาผู้อ่านไปดูกันสิว่า “บัตรเดบิตที่มาพร้อมสิทธิด้านประกันอุบัติเหตุ” (เราเลือกเฉพาะคุ้มครองด้านอุบัติเหตุ) มีข้อดี-ข้อเสียยังไง เป็นทางเลือกที่น่าสนใจแค่ไหน สำหรับคนที่อยากมีประกันอุบัติเหตุไว้ให้อุ่นใจเวลาเจอเหตุที่ไม่คาดฝัน แต่เดี๋ยวก่อน ข้อมูลเรื่องการใช้สิทธิเรามีมาฝากแน่ๆ แต่สิ่งที่เราอยากบอกคือ ลักษณะการให้บริการที่ไม่ตรงไปตรงมาของธนาคาร ซึ่งเป็นเรื่องที่ควรปรับปรุงเพื่อมิให้ก่อปัญหาในอนาคต โดยฉลาดซื้อได้ทดลองให้อาสาสมัครไปเปิดบัญชีธนาคารพร้อมกับสมัครบัตรเดบิตประเภทที่มีสิทธิประกันอุบัติเหตุกับธนาคาร 5 แห่งได้แก่ กรุงไทย กรุงศรีอยุธยา กสิกรไทย ไทยพาณิชย์ และออมสิน พบว่าทุกธนาคารที่ทดสอบไม่มีกรมธรรม์มอบให้ทั้งในขณะที่ขอเปิดบริการ มีเพียง 3 ธนาคารที่ให้แผ่นพับข้อมูลรายละเอียดการใช้สิทธิ อย่างไรก็ตาม เพื่อดูว่าจะมีการส่งกรมธรรม์มาให้ในภายหลังหรือไม่ ฉลาดซื้อได้ทิ้งระยะเวลาไว้ 1 เดือน ซึ่งก็ไม่พบว่า มีการส่งกรมธรรม์มาให้กับอาสาสมัครตามที่อยู่ในการเปิดใช้บริการ และเมื่ออาสาสมัครเดินทางกลับไปยังสาขาที่เปิดใช้บริการบัตรเดบิตพร้อมประกันภัยเพื่อขอกรมธรรม์ด้วยวาจา ก็ได้รับการปฏิเสธว่า ไม่มีกรมธรรม์ให้ ทั้งๆ ที่กรมธรรม์นั้น เป็นเรื่องสำคัญมาก เพราะก่อนที่เราจะใช้สิทธิเราควรรู้สิทธิประโยชน์ของเราก่อนว่ามีอะไรบ้าง รายละเอียด ข้อยกเว้น ฯลฯ ซึ่งควรเป็นรายละเอียดที่เราต้องได้พิจารณาจากกรมธรรม์ เพื่อเป็นข้อมูลในการตัดสินใจ ว่าจะยังคงทำสัญญากับบริษัทประกันภัยต่อไป หรือขอยกเลิกสัญญา เช่นเดียวกับการทำประกันภัยแบบอื่นๆ บัตรเดบิตท่านเลือกได้ว่าต้องการแบบใด เมื่อประมาณปีที่แล้วมีข่าวการร้องเรียนจากผู้ใช้บัตรเดบิตผ่านตามสื่อต่างๆ ว่าไปสมัครของใช้บัตร ATM หรือบัตรเดบิตแบบธรรมดาแล้วถูกทางธนาคารอ้างว่าไม่มีบัตรรุ่นพื้นฐานให้บริการ หรือต้องรอหลายวันถึงจะอนุมัติบัตรได้ พร้อมเสนอให้ทำบัตรที่ราคาสูงกว่า หรือบัตรที่มีสิทธิประกันอุบัติเหตุ โดยอ้างเหตุผลต่างๆ นานา จนลูกค้าบางคนใจอ่อน แต่พอเมื่อรู้ว่าบัตรพ่วงประกันมีค่าธรรมเนียมที่สูงกว่า ทำให้ลูกค้าหลายคนปฏิเสธที่จะใช้บริการ แต่บางคนก็ต้องตกลงทำบัตรแบบจำยอมเพราะจำเป็นต้องใช้บัตรเดบิตในการทำธุรกรรมทางการเงิน ซึ่งเมื่อเรื่องดังกล่าวกลายเป็นกระแสหนักเข้า ทางผู้บริหารธนาคารก็ต้องออกมาชี้แจงว่าทางธนาคารไม่ได้มีนโยบายในการบังคับให้ผู้บริโภคต้องสมัครบัตรเดบิตที่มีการพ่วงสิทธิประกันอุบัติเหตุ และบัตรขั้นพื้นฐานก็ยังมีให้บริการตามปกติซึ่งจากที่ฉลาดซื้อได้ลองไปสำรวจล่าสุดเมื่อ 2-3 เดือนที่ผ่าน เรายังพบการให้ผู้บริโภคสมัครบัตรที่มีการพ่วงสิทธิประกันโดยไม่มีการสอบถามหรือชี้แจงก่อนจากพนักงานธนาคาร ซึ่งหากผู้บริโภคที่ไม่รู้เท่าทันหรือไม่มีข้อมูลเรื่องบัตรก่อนก็อาจหลงสมัครใช้บัตรเดบิตพ่วงประกันโดยไม่รู้ตัว ทำให้ต้องเสียเงินเป็นค่าธรรมเนียมบัตรที่สูงกว่าบัตรขั้นพื้นฐาน โดยบัตรเดบิตขั้นพื้นฐานจะมีค่าธรรมเนียมรายปีอยู่ที่ 200 บาทต่อปี ขณะที่บัตรเดบิตที่พ่วงสิทธิประกันอุบัติเหตุจะมีค่าธรรมเนียมตั้งแต่ 500 – 4,000 บาทต่อปี ธนาคารแห่งประเทศไทย ซึ่งทำหน้าที่เป็นหน่วยงานที่ควบคุมดูแลการให้บริการธนาคารพาณิชย์ต่างๆ ในประเทศไทย ได้กำหนดข้อบังคับไว้ในประกาศ เรื่อง การอนุญาตให้ธนาคารพาณิชย์ประกอบธุรกิจนายหน้าประกันวินาศภัยและนายหน้าประกันชีวิต ว่าห้ามธนาคารพาณิชย์บังคับให้ลูกค้าทำประกันทุกชนิด ไม่ว่าจะเป็นประกันวินาศภัย ประกันอุบัติเหตุ ประกันชีวิต รวมทั้งห้ามใช้วิธีบังคับขายประกันคู่กับผลิตภัณฑ์ของธนาคาร หรือตั้งเป็นเงื่อนไขว่าต้องทำประกันก่อนจึงอนุมัติการทำธุรกรรมอื่นๆ ของธนาคาร เช่น ให้ผู้บริโภคต้องซื้อประกันผ่านทางธนาคารก่อนเพื่อเป็นเงื่อนไขในการพิจารณาการขอสินเชื่อแต่ธนาคารสามารถให้ข้อมูลผลิตภัณฑ์ประกันได้ แต่ต้องให้ข้อมูลที่ครบถ้วนชัดเจน และต้องไม่บังคับผู้บริโภคในการตัดสินใจซื้อผลิตภัณฑ์ส่วนข้อกำหนดเรื่องการให้แยกเคาน์เตอร์ขายผลิตภัณฑ์ด้านประกันออกจากเคาน์เตอร์ที่ให้บริการรับฝากถอนเงิน โดยมีป้ายบ่งบอกหรือสัญลักษณ์ที่ให้ผู้บริโภคเห็นได้อย่างชัดเจนนั้น ในทางปฏิบัติดูแล้วยังเป็นเรื่องที่เกิดขึ้นได้ยาก เพราะดูเป็นเพิ่มภาระให้กับธนาคาร ที่สำคัญในข้อบังคับเองก็ยังเปิดช่องว่างว่าหากเป็นการทำธุรกรรมที่ต่อเนื่องกัน อย่างการทำบัตรเดบิตที่มีสิทธิประกันอุบัติเหตุ ธนาคารก็สามารถให้บริการต่อเนื่องกันได้เลย ถือว่าเป็นไปในลักษณะการบริการแบบ One Stop Serviceฉลาดซื้อแนะนำ-สำรวจตัวเองว่ามีความจำเป็นต้องใช้บัตรเดบิตที่มีสิทธิประกันอุบัติเหตุหรือไม่ สำหรับคนที่มีประกันจากแหล่งอื่นอยู่แล้ว เช่น มีประกันชีวิตอยู่แล้ว หรือมีประกันอุบัติเหตุที่ที่ทำงานทำไว้ให้ หรือใครที่พอใจกับสิทธิการรักษาพยาบาลของประกันสังคม หรือบัตรประกันสุขภาพถ้วนหน้า ก็ไม่มีความจำเป็นต้องสมัครบัตรเดบิตพ่วงประกันเพิ่มอีก ใช้บัตรเดบิตแบบธรรมดาก็พอไม่ต้องเพิ่มค่าใช้จ่าย-แต่ถ้าใครสนใจอยากจะสมัครใช้บัตรเดบิตที่ให้สิทธิเรื่องประกันอุบัติเหตุ ก็ต้องศึกษาข้อมูลให้รอบคอบครบถ้วน ดูเรื่องค่าธรรมเนียมที่ต้องจ่าย วงเงินในการคุ้มครอง โรงพยาบาลที่อยู่ในสิทธิ์ เงื่อนไขในการคุ้มครอง และเหตุที่จะทำให้ไม่ได้รับการคุ้มครอง ขั้นตอนการใช้สิทธิ์ โดยเราสามารถศึกษาข้อมูลเหล่านี้ได้กับธนาคารโดยตรง หรือทางหน้าเว็บไซต์ของธนาคาร (บางธนาคารมีเอกสารกรมธรรม์ให้ดาวน์โหลด เพื่อใช้ศึกษาข้อมูลและเป็นหลักฐานอ้างอิงในการขอรับสิทธิ) หรือจะสอบถามที่ศูนย์คุ้มครองผู้ใช้บริการทางการเงิน (ศคง.) โทรสายด่วน 1213 www.1213.or.th ซึ่งที่นี่เราสามารถร้องเรียนปัญหาจากการใช้บริการสถาบันการเงินต่างๆ ได้ด้วย-ส่วนใครที่เจอปัญหาธนาคารบังคับให้ทำบัตรเดบิตที่พ่วงประกัน โดยอ้างเหตุผลต่างๆ ว่าไม่สามารถออกบัตรเดบิตแบบธรรมดาหรือบัตร ATM ได้ ให้รู้ไว้เลยว่าธนาคารกำลังหลอกลวงเราอยู่ ปัจจุบันธนาคารเกือบทุกธนาคารยังมีบัตรเดบิตแบบธรรมดาให้บริการอยู่ ให้แจ้งยืนยันกับทางธนาคารว่าเราต้องการบัตรแบบธรรมดาเท่านั้น หากธนาคารยังแจ้งว่าไม่มีให้บริการ ให้ปฏิเสธการใช้บริการแล้วเปลี่ยนไปใช้บริการกับสาขาอื่น หรือธนาคารเจ้าอื่นแทน รู้ก่อนทำบัตรเดบิตพร้อมสิทธิประกันอุบัติเหตุจุดเด่นของบัตรเดบิตที่ให้สิทธิเรื่องประกันอุบัติเหตุก็คือ แค่เราเปิดบัญชีทำบัตรเดบิตเหมือนปกติทั่วไป แต่ได้รับการคุ้มครองเวลาที่เราได้รับอุบัติเหตุ ได้รับการดูแลเรื่องค่ารักษาพยาบาล พิการหรือเสียชีวิตจากอุบัติเหตุญาติพี่น้องของเราได้รับเงินชดเชยตามวงเงินที่บัตรกำหนดไว้ เพียงแต่ค่าธรรมเนียมรายปีที่เราต้องจ่ายให้กับบัตรเดบิตพ่วงประกันอุบัติเหตุก็จะสูงกว่าบัตรธรรมดาทั่วไป ตั้งแต่ปีละ 500 บาทจนไปถึงหลักหลายพันบาทคุ้มครองอะไรบ้าง?บัตรเดบิตที่เพิ่มสิทธิประโยชน์เรื่องการประกันอุบัติเหตุมาด้วย จะมีการระบุวงเงินชดเชยกรณีที่ผู้ถือบัตรเสียชีวิตจากอุบัติเหตุ ย้ำว่าเฉพาะจากอุบัติเหตุเท่านั้น ถ้าหากสาเหตุมาจากโรคภัยไข้เจ็บ ปวดหัว ตัวร้อน บอกเลยว่าหมดสิทธิ ซึ่งวงเงินที่บัตรเดบิตของแต่ละธนาคารจะจ่ายให้อยู่ที่ตั้งแต่ 100,000 – 500,000 บาท ซึ่งวงเงินชดเชยนี้ครอบคลุมทั้ง การเสียชีวิต การได้รับอุบัติเหตุถึงขั้นสูญเสียอวัยวะ ทุพพลภาพถาวร และการสูญเสียการมองเห็น นอกจากนี้ยังมีการจ่ายชดเชยให้กรณีเข้ารักษาพยาบาลกับโรงพยาบาลจากอาการเจ็บป่วยที่เกิดจากอุบัติเหตุ ตั้งแต่ 5,000 – 20,000 บาท ต่อการเข้ารักษาพยาบาล 1 ครั้ง ไม่จำกัดจำนวนตลอดอายุการถือครองบัตร ซึ่งหากค่ารักษาพยาบาลสูงกว่าวงเงินที่บัตรระบุไว้ ผู้ใช้สิทธิจะต้องจ่ายเองในส่วนเกิน บางธนาคารมีเงินชดเชยการขาดรายได้ขณะเข้ารักษาพยาบาลที่โรงพยาบาลให้ด้วย ถ้าจะใช้สิทธิต้องทำยังไง?สำหรับวิธีการใช้สิทธิเมื่อต้องการเข้ารักษาตัวจากอาการบาดเจ็บทำได้โดย แสดงบัตรเดบิตที่ให้สิทธิเรื่องประกันอุบัติเหตุ พร้อมกับบัตรประชาชน หรือบัตรอื่นที่มีรูปถ่ายและออกโดยหน่วยงานราชการ ถ้าหากมีการเปลี่ยนชื่อเปลี่ยนนามสกุล ต้องแสดงหลักฐานการเปลี่ยนการทางสถานพยาบาลด้วย ซึ่งสามารถใช้สิทธิได้ทันทีกับสถานพยาบาลที่เป็นคู่สัญญาผูกอยู่กับบัตรเดบิตที่เราถืออยู่ โดยจะรับการชดเชยค่ารักษาพยาบาลตามวงเงินที่กำหนดไว้ ไม่ต้องสำรองจ่าย แต่ถ้าเกินวงเงินเราต้องจ่ายเองแต่หากเป็นในกรณีที่เราเข้ารักษาพยาบาลกับสถานพยาบาลที่ไม่ได้เป็นคู่สัญญากับทางธนาคาร ผู้ถือบัตรก็ยังมีสิทธิในการเรียกร้องค่าชดเชย แต่ต้องสำรองจ่ายเองไปก่อน แล้วค่อยทำเอกสารขอรับสิทธิไปยังบริษัทประกันที่ดูแล โดยเอกสารที่ต้องใช้ มีตั้งแต่ สำเนาบัตรประชาชน สำเนาบัตรเดบิตตามสิทธิ แบบคำร้องขอชดเชยค่ารักษาพยาบาล ใบเสร็จค่ารักษาพยาบาลจากสถานพยาบาลที่เราเข้ารับบริการ **การขอรับค่าชดเชยจากการรักษาพยาบาลกับสถานพยาบาลที่ไม่ได้เป็นคู่สัญญากับธนาคาร ธนาคารมักจะให้สิทธิเฉพาะกับโรงพยาบาลเท่านั้น ส่วนคลินิกกับสถาเวชกรรมจะถูกยกเว้นเรียกร้องขอรับค่าชดเชยไม่ได้ส่วนการเรียกร้องค่าชดเชยเมื่อเสียชีวิต สูญเสียอวัยวะ ทุพพลภาพ และชดเชยการขาดรายได้ระหว่างที่เข้าพักรักษาตัวในโรงพยาบาล มีเงื่อนไขว่าต้องจัดส่งเอกสารสำคัญให้กับบริษัทประกัน ไม่ว่าจะเป็นแบบฟอร์มคำร้องขอค่าชดเชย ใบรับรองแพทย์ สำเนาใบมรณะบัตร สำเนาบัตรประชาชน สำเนาบัตรเดบิตตามสิทธิ ฯลฯ โดยต้องจัดส่งเอกสารทั้งหมดภายใต 30 วัน นับจากวันที่ผู้เอาประกันเสียชีวิตหรือจากวันที่แพทย์ลงความเห็นว่าทุพพลภาพยกเลิกได้มั้ย?บัตรเดบิตที่มาพร้อมสิทธิเรื่องประกันอุบัติเหตุจะมีการต่ออายุบัตรเป็นรายปี โดยการหักเงินค่าธรรมเนียมอันโนมัติจากยอดเงินคงเหลือที่อยู่ในบัญชี เช่นเดียวกับบัตรเดบิตทั่วไป เพราะฉะนั้นหากต้องการยกเลิกใช้บัตรให้แจ้งยกเลิก หรือทำให้เงินคงเหลือในบัญชีน้อยกว่าค่าธรรมเนียมรายปีของบัตร เมื่อครบกำหนดธนาคารไม่สามารถหักค่าธรรมเนียมรายปีจากบัตรของเราได้ บัตรก็จะถูกยกเลิกโดยอันโนมัติ หากอยากยกเลิกบัตรก่อนครบกำหนดก็สามารถไปแจ้งยกเลิกได้ทันทีที่ธนาคารสาขาที่เราสมัครไว้ โดยเรามีสิทธิได้รับค่าธรรมเนียมบัตรคืนตามสัดส่วนระยะเวลาการใช้บัตรข้อจำกัดที่จะทำให้เรา “ไม่ได้รับการคุ้มครอง”-อุบัติเหตุที่เกิดขณะขับขี่หรือโดยสารรถจักรยานยนต์จะได้รับการชดเชยที่น้อยกว่าอุบัติเหตุจากอุบัติเหตุทั่วไป เนื่องจากเป็นกิจกรรมที่มีความเสี่ยง บริษัทประกันจึงประเมินจ่ายค่าชดเชยให้น้อยกว่าอุบัติเหตุทั่วไป (ประกันอุบัติเหตุบางเจ้าถึงขั้นกำหนดเงื่อนไขไม่จ่ายกรณีอุบัติเหตุจากการขับขี่และโดยสารจักรยานยนต์)-การเจ็บป่วยใดๆ ที่ไม่ได้สืบเนื่องหรือมีสาเหตุจากอุบัติเหตุ-อุบัติเหตุที่เกิดขึ้นขณะผู้เอาประกันอยู่ในอาการมึนเมาจากการดื่มเครื่องแอลกอฮอล์ สารเสพติด ยาเสพติดให้โทษตามกฏหมาย-การเจ็บป่วยจากอาการติดเชื้อโรคต่าง หรือติดเชื้อจากบาดแผลที่ไม่ได้เกิดขึ้นจากอุบัติเหตุ-การรักษาทางเวชกรรม หรือศัลยกรรม เว้นแต่แพทย์วินิจฉัยว่าต้องทำเนื่องจากอุบัติเหตุ-การแท้งลูก-การรักษาฟันที่ไม่ได้เกี่ยวข้องกับอุบัติเหตุ-อาหารเป็นพิษ-อุบัติเหตุที่เกิดจากสถาการณ์ความไม่สงบทางการเมือง การก่อจลาจล สงคราม การก่อการร้าย-การฆ่าตัวตาย หรือความพยายามใดๆ ที่จงใจให้ตัวเองได้รับบาดเจ็บ-อุบัติเหตุที่เกิดขึ้นขณะผู้เอาประกัน ทำกิจกรรมที่มีความเสี่ยง เช่น แข่งรถ แข่งเรือ ชกมวย โดดร่ม โดยสารอยู่บนบอลลูน เครื่องร่อน เล่นบันจี้ จัมพ์ ปีนเขา ดำน้ำ ฯลฯ-อุบัติเหตุขณะโดยสารเครื่องบินที่ไม่ใช่เครื่องบินทางการพาณิชย์- อุบัติเหตุจากการทะเลาะวิวาท-ตำรวจ ทหาร หรือแม้แต่อาสาสมัคร ที่ประสบอุบัติเหตุขณะปฏิบัติหน้าที่ที่เกี่ยวข้องกับการปราบปราม หรืออยู่ในสงคราม***ข้อจำกัดที่จะทำให้ไม่ได้รับการคุ้มครองอาจแตกต่างกันไปในบัตรของแต่ละธนาคาร

สำหรับสมาชิก >

ฉบับที่ 173 จับตา “ราคาสินค้า”

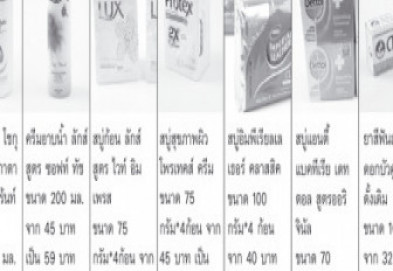

ในสถานการณ์ปัจจุบัน หลายเสียงต่างบอกตรงกันว่า เศรษฐกิจประเทศเราเวลานี้ ไม่ใช่ช่วงอู้ฟู่ เพราะกำลังซื้อจากภาคประชาชนดูเหมือนหดหายไปเยอะ งานอีเว้นท์เพื่อส่งเสริมการขายทั้งหลายดูจะมีคนเดินเข้างานกันน้อยลง ไม่เว้นกระทั่งงานกาชาด ที่ประชาชนเคยให้ความสนใจมาก ผู้ผลิตหลายรายก็บ่นว่า “ปีนี้ยอดขายไม่ดี” หรือถึงแม้ว่าหลายคนกำลังทรัพย์ในกระเป๋าไม่ได้หดหายไปไหน แต่ก็คงสัมผัสได้ถึง “พลังงานบางอย่าง” ทำให้ไม่มีอารมณ์ในการจับจ่ายใช้เงิน ส่วนคนที่มีภาระหนี้สินติดตัว ไม่ว่าจะผ่อนบ้าน ผ่อนรถ หรือผ่อนหนี้บัตร อันนี้ก็คงไม่ต้องหวังให้จับจ่ายเพิ่ม เพราะคงต้องประหยัดกันสุดฤทธิ์ จริงๆ ของบางอย่างประหยัดได้ ก็เห็นว่าจำเป็นต้องประหยัด แต่ของอีกหลายอย่างโดยเฉพาะที่เป็นสินค้าในชีวิตประจำวัน ประเภทเครื่องอุปโภค บริโภคในครัวเรือนนั้น มันก็เป็นสิ่งที่ขาดไม่ได้ อย่างไรเสียก็ต้องซื้อต้องใช้ ซึ่งสินค้าในกลุ่มนี้หลายชนิดเป็นสินค้าควบคุมราคาโดยภาครัฐ(กระทรวงพาณิชย์) หากจะปรับราคา ก็ต้องเข้าไปคุยกับหน่วยงานเพื่อขออนุมัติก่อน ส่วนสินค้าจำเป็นหลายรายการที่ไม่ได้อยู่ในการควบคุม บางทีก็ต้องระวัง เพราะอาจถือโอกาส ปรับสูตรเปลี่ยนไซส์ เพื่อขึ้นราคาทางอ้อมได้ ฉลาดซื้อเราก็เป็นนักช้อปตัวยง(ช้อปมาทดสอบนะคะ) ไหนๆ ก็เดินห้างสรรพสินค้าบ่อย จึงถือโอกาส จับตาสินค้าในกลุ่มอุปโภคบริโภคที่จำเป็นในครัวเรือน เพื่อดูว่ามีการปรับตัวกันแค่ไหน อย่างไร เราทดลองเก็บตัวอย่างสินค้าหลายรายการ เลือกยี่ห้อที่มีส่วนแบ่งการตลาดสูงในอันดับต้นๆ ของแต่ละกลุ่มรายการสินค้า โดยเริ่มเก็บตัวอย่างครั้งแรกในเดือนธันวาคม 2557 และเก็บตัวอย่างสินค้า(ยี่ห้อเดียวกันกับครั้งแรก) อีกครั้งในเดือน พฤษภาคม 58 ที่ผ่านมา โดยเลือกซื้อจากห้างค้าปลีกขนาดใหญ่ 2 แห่ง จากนั้นเปรียบเทียบราคา ณ จุดขาย พบว่า ส่วนใหญ่ราคายังคงที่ แต่หลายรายการก็พบว่า มีการปรับตัวสูงขึ้นอย่างมาก เช่น สบู่ก้อนปรับราคาขึ้นไปถึงประมาณร้อยละ 30-40 ส่วนน้ำมันพืชมีการปรับราคาขึ้นประมาณร้อยละ 10-20

สำหรับสมาชิก >

ฉบับที่ 169 เอทีเอ็มแบบธรรมดา ธนาคารยังมีบริการไหม

เปิดหัวเรื่องมาแบบนี้ เพราะมีคำถามจากผู้บริโภคจำนวนหนึ่ง ที่จำเป็นต้องเปิดบัญชีธนาคารพร้อมกับทำบัตรเอทีเอ็ม เพื่อไว้อำนวยความสะดวกในการทำธุรกรรมต่างๆ แต่ปัญหาที่เป็นประสบการณ์ร่วมกันคือ ธนาคารมักเสนอบัตรเอทีเอ็มแบบที่มีลักษณะเป็นบัตรเดบิตไปด้วย(สามารถใช้บัตรรูดแทนเงินสดได้ตามจำนวนเงินที่มีในบัญชี) หรือไม่ก็เสนอบัตรที่มีการทำประกันภัยไปด้วย ทำให้ค่าธรรมเนียมในการทำบัตรพุ่งพรวดไปหลายร้อยบาท เรื่องนี้มิใช่เพิ่งมามีปัญหา แต่เป็นปัญหาที่เกิดขึ้นมานานแล้ว เวลามีการโวยวายผ่านสื่อขึ้นมาสักครั้ง ทุกธนาคารก็ให้คำตอบประมาณว่า ธนาคารไม่มีการบังคับ(แบบตรงๆ) ว่าทุกคนต้องทำบัตรเอทีเอ็มชนิดพิเศษ ผู้บริโภคสามารถทำบัตรเอทีเอ็มแบบธรรมดาๆ ได้ ซึ่งก็จริง แต่ในสถานการณ์จริง ผู้บริโภคมักถูกบังคับกลายๆ ให้ต้องเลือกทำบัตรเอทีเอ็มแบบพิเศษด้วยข้ออ้างประเภท “บัตรเอทีเอ็มธรรมดาหมด ต้องรอหลายอาทิตย์กว่าบัตรจะมา” หรือ “บัตรแบบนี้ดีกว่าเยอะ สามารถเบิกถอนได้คราวละมากๆ” เป็นต้น ผู้บริโภคหลายคนจึงเลือกเอาความสะดวก ไหนๆ ก็มาแล้ว ทำไปให้เสร็จๆ เพื่อไม่ต้องเสียเวลามาอีก จึงจำยอมทำไป ทั้งที่ไม่เต็มใจเท่าไหร่ เสียงบ่นเสียงครวญจึงเกิดขึ้นมากมาย เพราะค่าธรรมเนียมบัตรประเภทพิเศษนี้ จะวนเวียนมาอีกทุกๆ ปี ซึ่งเป็นเรื่องเกินความจำเป็น ปัญหาการเปิดใช้บริการเอทีเอ็ม ปัญหาการเงินการธนาคารเป็นประเด็นหนึ่งที่ คณะกรรมการองค์การอิสระภาคประชาชน ให้ความสำคัญและในปี2557 ซึ่งเป็นปีแรกที่เริ่มทดลองทำหน้าที่ ได้มีการจัดทำข้อเสนอเพื่อการแก้ไขปัญหาที่ทางคณะกรรมการฯ มองว่าเป็นเรื่องเร่งด่วน คือ 1.ยกเลิกการขายพ่วง บัตรเครดิต บัตรเอทีเอ็ม ร่วมกับการขายประกัน ข้อเสนอนี้ ธนาคารแห่งประเทศไทยทำหนังสือตอบว่า “ธนาคารแห่งประเทศไทย จะขอความร่วมมือกับผู้ประกอบการ และออกประกาศ หรือกำหนดมาตรการบังคับ ห้ามการขายพ่วงบัตรเครดิต บัตรเอทีเอ็ม และประกันภัย ซึ่งธนาคารแห่งประเทศไทย จะให้แยกแบบฟอร์มการสมัคร (แยกโต๊ะสำหรับการขายประกันโดยเฉพาะ) 2.ยกเลิกการบังคับ ทำบัตรเดบิตแทนบัตรเอทีเอ็มธรรมดา ซึ่งธนาคารแห่งประเทศไทยแจ้งว่า ได้ทำหนังสือถึงธนาคารต่างๆ เพื่อจัดการปัญหาการบังคับทำบัตรเดบิตแทนบัตรเอทีเอ็มแล้ว 3.ลดราคาค่าธรรมเนียมการโอนเงินข้ามเขต ข้อเสนอนี้ ในขั้นต้น ธนาคารแห่งประเทศไทยยกเว้นค่าธรรมเนียมการโอนเงินทางอินเตอร์เน็ตแล้ว(มีเงื่อนไขของแต่ละธนาคาร) อย่างไรก็ตาม แม้มีการตอบรับเรื่องการจัดการแก้ไขปัญหา การบังคับทำบัตรเดบิตแทนเอทีเอ็มธรรมดา โดยธนาคารแห่งประเทศไทยแล้ว ก็ยังมีเสียงร้องเรียนมาจากฟากผู้บริโภคว่า ปัญหายังไม่หมดไป ธนาคารหลายแห่งยังมามุขเดิมๆ คือพยายามบ่ายเบี่ยงการทำบัตรเอทีเอ็มแบบธรรมดาๆ ของผู้บริโภค ดังนั้นในการประชุมคณะอนุกรรมการองค์การอิสระเพื่อการคุ้มครองผู้บริโภค ภาคประชาชนด้านการเงินและการธนาคาร ครั้งที่ 5/2557 จึงมีมติให้ทดลองติดตามมาตรการการคุ้มครองผู้บริโภคของธนาคารแห่งประเทศไทยว่า มีผลในทางปฏิบัติจริงหรือไม่ ในประเด็น 1) บัตรเอทีเอ็มธรรมดายังทำได้อยู่หรือไม่ 2) ค่าธรรมเนียมการทำบัตรเอทีเอ็มและบัตรเดบิต ตรงกับที่ทางธนาคารแจ้งไปยังธนาคารแห่งประเทศไทยหรือไม่ ซึ่งมูลนิธิเพื่อผู้บริโภค โดยฉลาดซื้อขออาสาทดสอบเรื่องดังกล่าว ขั้นตอนการทดสอบ 1.เราเลือกธนาคารเป้าหมาย 5 แห่ง ได้แก่ ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารไทยพาณิชย์ และธนาคารกรุงศรีอยุธยา โดยเลือกจาก 3 สาขาของแต่ละธนาคาร ในพื้นที่กรุงเทพฯ และปริมณฑล 2.จัดหาอาสาสมัครเพื่อไปทดลองเปิดบัญชีและทำบัตรเอทีเอ็ม โดยในการทดสอบอาสาสมัครจะบอกเพียงขอทำบัตรเอทีเอ็มเท่านั้นเพื่อดูการเสนอบริการของพนักงานว่ามีการให้ข้อมูลแบบใด เมื่อได้ข้อมูลแล้วจึงค่อยยืนยันว่าต้องการทำบัตรเอทีเอ็มแบบธรรมดาเท่านั้น เพื่อดูว่าพนักงานจะมีปฏิกิริยาอย่างไร และอาสาสมัครยังสามารถทำเฉพาะบัตรเอทีเอ็มธรรมดาได้หรือไม่ 3.ก่อนจะส่งอาสาสมัครไปเปิดบัญชี เราได้ตรวจสอบข้อมูลจากหน้าเว็บไซต์ของธนาคารแห่งประเทศไทย เพื่อดูข้อมูลเรื่องค่าธรรมเนียมการทำบัตรเอทีเอ็ม บัตรเดบิต ที่แต่ละธนาคารได้แจ้งไว้กับธนาคารแห่งประเทศไทย ซึ่งพบว่า ธนาคารกรุงเทพ ได้ยกเลิกการให้บริการบัตรเอทีเอ็มแบบธรรมดาแล้ว มีเพียงบัตรเดบิต “บีเฟิร์ส” เท่านั้น จากตารางจะเห็นว่า การทำบัตรเอทีเอ็ม 1 ใบ แบบธรรมดาจะเสียค่าธรรมเนียมแรกเข้า+รายปี ไม่เกิน 300 บาท เว้นธนาคารไทยพาณิชย์ ซึ่งมีค่ารายปี 250 บาท+แรกเข้า 100 บาท รวมเป็นเงิน 350 บาท ข้อสังเกตคือ บัตรเอทีเอ็มธรรมดา ของธนาคารกสิกรไทย กรุงศรีฯ และไทยพาณิชย์จะมีค่าธรรมเนียมแรกเข้า+รายปี ไม่แตกต่างจากการทำบัตรเดบิตแบบธรรมดา เว้นของธนาคารกรุงไทยที่ค่าธรรมเนียมบัตรธรรมดาจะถูกกว่าบัตรเดบิต คือ บัตรเอทีเอ็มธรรมดา 230 บาท บัตรเดบิตธรรมดา 300 บาท จากการทดลองสรุปว่า 12 สาขาของธนาคารเป้าหมาย ที่อาสาสมัครได้ทดลองเปิดบัญชีใหม่พร้อมทำบัตรเอทีเอ็ม พบว่า ไม่สามารถทำบัตรเอทีเอ็มแบบธรรมดาๆ ได้ ถึง 6 สาขา (50%) โดยธนาคารกสิกรไทยทำไม่ได้เลยทั้ง 3 สาขาที่อาสาสมัครได้ทดลองขอใช้บริการ รองลงมาคือ ธนาคารกรุงไทย ทำไม่ได้ 2 สาขา ไทยพาณิชย์ ทำไม่ได้ 1 สาขา(อ้างบัตรหมดเช่นกัน) ส่วนที่ต้องปรบมือให้ คือธนาคารกรุงศรีฯ อาสาสมัครของเราสามารถเปิดบัตรเอทีเอ็มแบบธรรมดาๆ ได้ทั้งสามสาขา ฉลาดซื้อแนะ 1.ถ้าต้องการทำบัตรเอทีเอ็มแบบธรรมดาจริงๆ ขอให้ยืนยันกับทางพนักงานว่าต้องการทำบัตรเอทีเอ็มธรรมดาเท่านั้น ซึ่งค่าธรรมเนียมจะไม่เกิน 300 บาท เว้นธนาคารไทยพาณิชย์ 350 บาท 2.ระวังพนักงานเล่นกลกับท่าน กรณีที่บัตรเอทีเอ็มธรรมดาของธนาคารอาจมีหลายประเภท ท่านอาจได้ประเภทที่ค่าธรรมเนียมสูงแทนบัตรธรรมดาที่ค่าธรรมเนียมต่ำ หรือได้เป็นบัตรเดบิตมาแบบงงๆ เพราะค่าธรรมเนียมเท่ากัน 3.โปรดเลือกบริการโดยคำนึงถึงความเสี่ยง ด้วยค่าธรรมเนียมบัตรเอทีเอ็มกับบัตรเดบิต อาจไม่ได้มีราคาต่างกัน ท่านจึงอาจเลือกบัตรเดบิตเพื่อความสะดวก แต่การเลือกใช้บัตรเดบิตต้องคำนึงเรื่องความปลอดภัย เพราะบัตรเดบิตสามารถนำไปรูดซื้อสินค้าได้เช่นเดียวกับบัตรเครดิต เพียงแต่ไม่เกินยอดเงินในบัญชี ซึ่งทำให้มีความเสี่ยงสูงในการสุญเงิน หากท่านทำบัตรสูญหายหรือถูกขโมยไปใช้ เพราะผู้ไม่หวังดีต่อท่านจะสามารถรูดซื้อสินค้าได้ง่ายๆ เพียงแค่ปลอมลายมือชื่อของท่านเวลาซื้อของเท่านั้น(ร้านค้าส่วนใหญ่จะไม่ค่อยได้พิจารณาเรื่องลายมือชื่อสักเท่าไร) ดังนั้นท่านอาจสูญเงินทั้งหมดในบัญชีไปได้ง่ายๆ 4.ถ้าพบปัญหาว่าไม่สามารถทำบัตรเอทีเอ็มแบบธรรมดาๆ ได้ เพราะการอ้างเรื่องบัตรหมด ท่านควรทำหนังสือร้องเรียนต่อธนาคารดังกล่าว โดยการส่งจดหมายถึงธนาคารแห่งประเทศไทยและสำนักงานใหญ่ของธนาคารนั้น เพื่อให้เกิดการปรับปรุงการให้บริการ ถ้าจะไม่มีบัตรแบบธรรมดาแล้ว ก็ควรประกาศยกเลิกไปอย่างเป็นทางการ

สำหรับสมาชิก >

ฉบับที่ 133 เงินทองของมายา เปรียบเทียบปัญหาด้านการเงินจากทั่วโลก

เนื่องในโอกาสวันผู้บริโภคสากล 15 มีนาคม เราขอพาคุณเปลี่ยนบรรยากาศไปทัวร์ 1 วัน 10 ประเทศ อัพเดทเรื่องเงินๆทองๆ รอบโลกกัน ผู้บริโภคชั้นแนวหน้าอย่างพวกเรา รู้จัก “สิทธิในการเลือก” เป็นอย่างดี แต่เราอาจลืมสังเกตไปว่า ในบรรดาสิทธิผู้บริโภคทั้ง 8 ข้อ(แบบสากล) นั้น “สิทธิในการเลือก” ของเราถูกละเมิดโดยบริการการเงินการธนาคารมากที่สุด แม้ค่าธรรมเนียมจะแพงสักเท่าไร บริการจะแย่สักแค่ไหน เราก็ (ยินดี?) ทนกันต่อไป จะมีสักกี่คนที่อยากจะเป็นธุระเปลี่ยนไปใช้บริการจากธนาคารเจ้าใหม่ เพราะรู้สึกไม่พอใจกับเจ้าเดิม หรือเพราะเห็นข้อเสนอของเจ้าใหม่ที่ดีกว่า เรื่องของเรื่อง ... ดูไม่ออกจริงๆ ว่าใครให้บริการหรือข้อเสนอที่ดีกว่ากัน ฝรั่งเศส ที่นี่เขามีสถิติยืนยันว่า ใน 100 คน มีถึง 15 คน ที่ “อยาก” จะเปลี่ยนธนาคาร แต่ “เปลี่ยน” จริงๆแค่ 5 คนเท่านั้นข่าวบอกมาว่า ที่นี่มีจำนวนผู้ประกอบการค่อนข้างจำกัด แถมยังมีค่าบริการแพงเป็นอันดับต้นๆของยุโรป แต่คนฝรั่งเศสกลับมีการรับรู้เรื่องการเปลี่ยนธนาคารน้อยมาก (ยืนยันโดยงานสำรวจเมื่อ 2 ปีก่อน โดยองค์กรผู้บริโภค UFC-Que Choisir) บรรดาธนาคารที่นี่ไม่มีการอำนวยความสะดวกใดๆ ให้แก่ผู้ที่ต้องการจะย้ายบัญชีเงินฝากไปอยู่กับเจ้าใหม่ ในขณะเดียวกันก็ไม่สนใจจะรับลูกค้าที่เปลี่ยนจากเจ้าอื่นมาที่ตนเองเช่นกัน หลักๆ แล้วเขาเน้นการขายผลิตภัณฑ์ทางการเงินเพิ่มเติมให้กับลูกค้าเก่ามากกว่า นอกจากนี้เขายังคิดค่าธรรมเนียมสำหรับบริการที่มีคู่แข่งน้อย เช่น บัตรเดบิต สูงมากด้วย สหรัฐอเมริกา เมื่อเดือนตุลาคม ปีที่แล้ว Bank of America ประกาศจะเรียกเก็บค่าธรรมเนียมรายเดือน เดือนละ 5 เหรียญ (ประมาณ 150 บาท) จากผู้ใช้บัญชีเงินฝากที่รองรับบัตรเดบิต ตั้งแต่เดือนมกราคม ปี 2012 เป็นต้นไป โดยมีธนาคารอีก 3 แห่ง (JP Morgan Chase / Wells Fargo และ Sun Trust) ตั้งท่าว่าจะทำเช่นเดียวกัน อเมริกันชนฟังแล้วขมขื่น เป็นลูกค้ากันมาก็นาน แล้วทำไมถึงยังต้องเสียเงินเพื่อเข้าไปใช้เงินในบัญชีเงินฝากของตัวเองอีก ว่าแล้วผู้บริโภคกว่า 40,000 คน ก็ร่วมกันเขียนอีเมล์ถึงสภาคองเกรส ร้องขอให้มีการตรวจสอบว่าการกระทำดังกล่าวนั้นเป็นธรรมต่อผู้บริโภคหรือไม่ ในที่สุดแผนการนี้ล้มเลิกไปในเดือนพฤศจิกายนที่ผ่านมา ------------------------------------------------------------------------------------------------------- สถิติความอัดอั้นตันใจ อังกฤษ ครึ่งหลังของปี พ.ศ. 2553 มีเรื่องร้องเรียนบริการการเงิน/ธนาคาร กว่า 1,700,000 เรื่อง อินเดีย ระหว่าง ปี พ.ศ. 2552 – 2553 มีเรื่องร้องเรียนบริการการเงิน/ธนาคาร เกือบ 80,000 เรื่อง จีน มากกว่าร้อยละ 40 ของผู้ใช้บริการธนาคาร ไม่พอใจกับค่าธรรมเนียมอัตราปัจจุบันบราซิล เรื่องร้องเรียนยอดฮิตอันดับสอง ของ “สคบ.” ที่นั่นคือ บริการการเงิน/ธนาคาร-------------------------------------------------------------------------------------------------------เปลี่ยน ... วันนี้เธอแค่เปลี่ยน ลองมาดูสถิติการ “เปลี่ยน” ของผู้บริโภคในกลุ่มประเทศสหภาพยุโรป ระหว่างปี พ.ศ. 2550 – 2551 ร้อยละ 25 “เปลี่ยน” ผู้ให้บริการอินเตอร์เน็ตร้อยละ 22 “เปลี่ยน” ผู้ให้บริการประกันรถยนต์ร้อยละ 9 “เปลี่ยน” ผู้ให้บริการธนาคาร ------------------------------------------------------------------------------------------------------- สวีเดน ที่นี่เขาเท่จริงไรจริง มีการคงสิทธิหมายเลขบัญชีธนาคารด้วยระบบที่ชื่อว่า BankGiro ที่ช่วยให้ผู้บริโภคสามารถเลือกที่จะไปใช้บริการของธนาคารไหน เมื่อไรก็ได้ ถ้าพบผลิตภัณฑ์หรือข้อเสนอที่น่าสนใจกว่า ด้วยการอ้างอิงหมายเลขบัญชีเดิม แต่เดี๋ยวก่อน องค์กรผู้บริโภคของสวีเดน Sveriges Konsumenter บอกว่าผู้ที่ใช้ประโยชน์จากระบบ BankGiro นี้ส่วนใหญ่เป็นองค์กรธุรกิจ ส่วนผู้บริโภคทั่วไปนั้นยังมีความเชื่อว่าการเปลี่ยนไปใช้บริการจากธนาคารอื่นนั้นเป็นเรื่องยุ่งยาก แถมสุ่มเสี่ยงอีกต่างหาก ทั้งๆ ที่มีระบบรองรับแต่คนก็ยังไม่ “เปลี่ยน” เรื่องนี้สะท้อนถึงความไม่เชื่อมั่นในระบบธนาคารของคนสวีเดน มีสถิติยืนยันว่าความเชื่อมั่นในสถาบันการเงินนั้นลดลงอย่างฮวบฮาบในระหว่างปี พ.ศ. 2552 – 2553 -------------------------------------------------------------------------------------------------------ความจริงแล้วคณะกรรมาธิการอุตสาหกรรมธนาคารแห่งยุโรป ได้ประกาศใช้แนวปฏิบัติในการอำนวยความสะดวกให้แก่ผู้บริโภคที่ต้องการโอนย้ายบัญชีเงินฝากของตนไปอยู่กับธนาคารอื่นในกลุ่มประเทศสหภาพยุโรปทั้งหมด รวมถึงนอร์เวย์ มาตั้งแต่เมื่อสามปีก่อน แต่จนทุกวันนี้ก็ยังไม่สามารถจัดการได้ลงตัวในทางปฏิบัติ------------------------------------------------------------------------------------------------------- เนเธอร์แลนด์ ด้วยระบบ OVERSTAPSERVICE ที่มีใช้กันมาตั้งแต่ปี 2548 ที่กำหนดให้ธนาคารเดิมโอนประวัติการจ่ายเงินในช่วงเวลาย้อนหลัง 13 เดือน ไปยังบัญชีของผู้บริโภคที่ทำไว้กับธนาคารเจ้าใหม่ ทำให้คนที่นี่สามารถใช้สิทธิในการเลือกของตนเองได้สะดวกกว่าที่อื่น งานสำรวจขององค์กรผู้บริโภค Consumentenbond พบว่าผู้มีบัญชีธนาคารกว่า 1,900 คน มีการใช้บริการนี้ประมาณ 80,000 – 100,000 ครั้งต่อปี และผู้บริโภคมีความพึงพอใจต่อบริการธนาคารโดยรวมเพิ่มขึ้น จากที่เคยให้ 7 เต็ม 10 เมื่อปี 2549 ก็เพิ่มเป็น 8.5 เต็ม 10 ในปี 2554 แม้จะย้ายกันได้สะดวก แต่ก็ยังไม่สามารถใช้หมายเลขบัญชีเดิมได้อยู่นั่นเอง ออสเตรเลีย ตั้งแต่เดือนมกราคมปีนี้เป็นต้นมา สถาบันการเงินที่ให้บริการรับจำนองบ้าน จะต้องมีข้อมูลให้กับผู้บริโภคในรูปแบบที่เป็นมาตรฐานเดียวกัน โดยต้องแจกแจงข้อมูลต่อไปนี้ในภาษาที่เข้าใจได้ง่าย ให้จบภายใน 1 หน้ากระดาษ • เงื่อนไขเงินกู้ / จำนวนงวดที่ต้องผ่อนชำระ• อัตราดอกเบี้ย • จำนวนเงินที่ต้องจ่ายทั้งหมด เมื่อจ่ายจนครบทุกงวด• ค่าธรรมเนียมต่างๆ ที่ธนาคารจะเรียกเก็บ -------------------------------------------------------------------------------------------------------ธนาคารใหญ่ขึ้น ทางเลือกผู้บริโภคน้อยลงอังกฤษ ธนาคารใหญ่ 5 อันดับแรก ยึดครองส่วนแบ่งตลาดถึงร้อยละ 87 แค่ Lloyds ธนาคารเดียวก็คุม 1 ใน 4 ของบัญชีเงินฝากทั้งประเทศแล้ว อีกร้อยละ 20 ของลูกค้าที่กู้ซื้อบ้านก็อยู่กับธนาคารนี้เช่นกันฝรั่งเศส ร้อยละ 90 ของบัญชีเงินฝาก ร้อยละ 80 ของบัญชีเงินกู้ และร้อยละ 60 ของกรมธรรม์ประกันชีวิต อยู่กับธนาคาร 6 อันดับแรก อเมริกา ส่วนแบ่งการตลาดของ 50 ธนาคารอันดับต้นในปี 2553 เท่ากับส่วนแบ่งการตลาดของธนาคาร 150 อันดับแรก ในปี 2551ออสเตรเลีย ธนาคาร 4 อันดับต้น มีส่วนแบ่งร้อยละ 78 ของบัญชีเงินฝาก และมากกว่าร้อยละ 80 ของบัญชีเงินกู้บราซิล ร้อยละ 75 ของบัญชีเงินฝาก อยู่กับธนาคาร 5 อันดับแรกเยอรมนี ร้อยละ 78 ของบัญชีเงินฝาก อยู่กับธนาคาร 6 อันดับแรก ------------------------------------------------------------------------------------------------------- อังกฤษ คงจำกันได้ว่าที่นี่เขาพยายามกอบกู้ธนาคารขนาดใหญ่ที่อาการเข้าขั้นโคม่า ด้วยเงินภาษีของประชาชน นอกจากเสียงวิพากษ์วิจารณ์ถึงความไม่เป็นธรรม (แต่จำเป็น) ในเรื่องนี้แล้ว ขณะนี้เริ่มมีเสียงเรียกร้องให้มีการแยกให้ชัดเจนระหว่างธนาคารทั่วไป และธนาคารเพื่อการลงทุน เพราะระดับความเสี่ยงมันต่างกันลิบลับ เมื่อธนาคารเพื่อการลงทุน (ซึ่งสมควรเป็นผู้เชี่ยวชาญ) เก็งกำไรผิด ตัดสินใจพลาดเอง รัฐก็สมควรปล่อยให้ล้มไปเอง ไม่ต้องนำเงินสาธารณะเข้าไปอุ้มการลงทุนส่วนบุคคล -------------------------------------------------------------------------------------------------------ทำงานแทบตาย หายไปกับค่าโอนในแต่ละปี เงินจำนวนไม่ต่ำกว่า 4 แสนล้านเหรียญสหรัฐ จะถูกโอนจากแรงงานข้ามชาติไปยังประเทศบ้านเกิด (ซึ่งส่วนใหญ่เป็นประเทศกำลังพัฒนา) เพื่อจุนเจือคนในครอบครัว เป็นค่าซ่อมบ้าน ค่าเล่าเรียนลูก เป็นต้น โดยเฉลี่ยแล้วคนเหล่านี้จะต้องจ่ายค่าธรรมเนียมการโอนมากกว่าร้อยละ 10 ของจำนวนเงินที่โอน บางครั้ง มากกว่าร้อยละ 20 ด้วยซ้ำ ผู้บริโภคมีทางเลือกที่ค่อนข้างจำกัดเพราะไม่มีข้อมูล ในขณะที่ธนาคารก็ยังไม่มีความโปร่งใสในมาตรฐานการตั้งราคาด้วยเช่นกัน แม้แต่ ธนาคารโลก World Bank เองก็เคยบอกว่า ถ้าธนาคารลดค่าธรรมเนียมการโอนให้ร้อยละ 5 จะมีเงินกลับไปสู่ครอบครัวในประเทศกำลังพัฒนาเพิ่มขึ้น 15,000 ล้านเหรียญต่อปีเลยทีเดียว------------------------------------------------------------------------------------------------------- เนื่องในโอกาสวันคุ้มครองผู้บริโภคสากล World Consumer Rights Day ซึ่งตรงกับวันที่ 15 มีนาคม ของทุกปี สหพันธ์ผู้บริโภคสากลและองค์กรสมาชิก 220 องค์กรใน 115 ประเทศ (มูลนิธิเพื่อผู้บริโภค และสำนักงานคณะกรรมการคุ้มครองผู้บริโภค ของเราก็เป็นสมาชิกอยู่ด้วย) จะร่วมกันรณรงค์เรียกร้องให้เกิดบริการทางการเงินการธนาคารที่หลากหลาย โปร่งใส และเป็นธรรมต่อผู้บริโภคมากขึ้น

สำหรับสมาชิก >

ฉบับที่ 125 เงินฝากดอกเบี้ยสูง... แค่จูงใจหรือได้จริง!?

การฝากเงินกับธนาคารของใครหลายคนอาจไม่ใช่เพียงแค่การออมเงิน แต่เป็นการต่อยอดเพิ่มมูลค่าให้กับเงินที่นำไปฝาก ด้วยผลกำไรที่ได้จาก “ดอกเบี้ย” การฝากเงินไว้กับธนาคารแล้วปรารถนาดอกเบี้ยสูงแทบเป็นไปได้น้อยในบัญชีประเภท ออมทรัพย์ ดังนั้นทางเลือกที่น่าสนใจที่สุดก็คือ เลือกฝากกับ “บัญชีเงินฝากประจำ” ซึ่งให้ดอกเบี้ยสูงกว่าบัญชีออมทรัพย์ธรรมดา แถมช่วงนี้กระแสฝากเงินรับดอกเบี้ยสูงกำลังมาแรง ธนาคารหลายเจ้าใช้กลยุทธ์ดึงดูดใจลูกค้าด้วยตัวเลขดอกเบี้ยสูงปี๊ด แบบที่ใครเห็นก็ต้องตะลึง รู้สึกใจเต้นตึงตัง อยากควักเงินจากกระเป๋าเอาไปเข้าบัญชีแบบเดี๋ยวนั้นทันที สงครามเงินฝากดอกเบี้ยสูง!!! ช่วงนี้แต่ละธนาคารกำลังทำสงครามแย่งชิงเม็ดเงิน (ฝาก) จากลูกค้ากันอย่างหนัก โดยต่างก็ชูเรื่องเงินฝากดอกเบี้ยสูงมาเป็นจุดขาย ซึ่งส่วนใหญ่เลือกใช้กลยุทธ์ดอกเบี้ย 7% มาเป็นตัวเรียกแขก ให้หลายคนเกิดแรงบันดาลใจหันมาออมเงินกันวันนี้เพื่ออนาคตที่ดีในวันหน้า ไม่ว่าจะเป็น ธ.นครหลวงไทย กับโปรโมชั่นเงินฝากประจำพิเศษ super grow up 10 เดือน, ธ.ไทยพาณิชย์ เงินฝากประจำดอกเบี้ยก้าวกระโดด 11 เดือน, ธ.กสิกรไทย เปิดบัญชีเงินฝากประจำดอกเบี้ยพุ่งพรวด 13 เดือน ที่ให้ดอกเบี้ยสูงกว่าเพื่อนที่ 7.50% หรือแม้แต่ ธ.ออมสิน ก็มีเงินฝากประจำ 11 เดือน ให้ดอกเบี้ย 7% เป็นทางเลือกให้กับคนที่อยากฝากเงินไว้กินดอก ลองมาดูกันหน่อยสิว่าแต่ละธนาคารใช้โปรโมชั่นอะไรมาจูงใจคนที่รักการออมอย่างเรากันบ้าง ธ.นครหลวงไทย เงินฝากประจำพิเศษ super grow up 10 เดือน ดอกเบี้ย 7%อัตราดอกเบี้ย (ต่อปี)เดือนที่ 1 – 6 = 2.00%เดือนที่ 7 – 8 = 2.50%เดือนที่ 9 - 11 = 7.00%อัตราดอกเบี้ยเฉลี่ย = 3.10% เงื่อนไข-ต้องมีสมุดบัญชีคู่ฝากอีกหนึ่งบัญชี-ฝากขั้นต่ำ 10,000 บาท ไม่จำกัดวงเงิน-จ่ายดอกเบี้ย 3 ครั้ง เดือนที่ 6 เดือนที่ 8 และเดือนที่ 10-ฝากไม่ครบ 6 เดือนไม่ได้ดอกเบี้ย-บัญชีไม่สามารถใช้เป็นหลักประกันสินเชื่อ-หากจะถอนต้องถอนทั้งยอดฝาก ยอดฝากใดก็ได้---------- ธ.กสิกรไทย เงินฝากประจำดอกเบี้ยพุ่งพรวด 13 เดือน ดอกเบี้ย 7.50%อัตราดอกเบี้ย (ต่อปี)เดือนที่ 1 – 3 = 2.00%เดือนที่ 4 – 6 = 2.50%เดือนที่ 7 – 9 = 3.25%เดือนที่ 10 – 11 = 5.75%เดือนที่ 12 – 13 = 7.50%อัตราดอกเบี้ยเฉลี่ย = 3.827%เงื่อนไข-ฝากขั้นต่ำ 10,000 บาท-จ่ายดอกเบี้ยเดือนที่ 3 เดือนที่ 6 เดือนที่ 9 เดือนที่ 11 และเดือนที่ 13-ผู้ฝากต้องมีบัญชีออมทรัพย์หรือบัญชีกระแสรายวันอีกหนึ่งบัญชี เพื่อใช้ผูกกับบัญชีใหม่ไว้สำหรับรองรับการโอนดอกเบี้ยตามช่วงเวลาที่ครบกำหนด-ถ้าถอนเงินก่อนครบกำหนด จะได้รับดอกเบี้ย 2.00% ต่อปี-ถ้าถอนเงินต้นบางส่วนก่อนครบกำหนด เงินต้นส่วนที่เหลือเมื่อฝากจนครบกำหนดยังคงได้รับดอกเบี้ยตามปกติ----------- ธ.ไทยพาณิชย์ เงินฝากประจำดอกเบี้ยก้าวกระโดด 11 เดือน ดอกเบี้ย 7%อัตราดอกเบี้ย (ต่อปี)เดือนที่ 1 – 4 ดอกเบี้ย 2%เดือนที่ 5 – 8 ดอกเบี้ย 3%เดือนที่ 9 – 11 ดอกเบี้ย 7%อัตราดอกเบี้ยเฉลี่ย = 3.727% ต่อปีเงื่อนไข-ฝากขั้นต่ำ 10,000 บาท ฝากครั้งต่อไปขั้นต่ำ 1,000 บาท-ไม่จำกัดวงเงินสูงสุด -ฝากไม่ครบ 3 เดือน ไม่ได้รับดอกเบี้ย-ฝากเกิน 3 เดือน แต่ไม่ครบ 11 เดือน จะได้รับดอกเบี้ยในอัตราเดียวกับบัญชีออมทรัพย์ ------------ ธ.ทหารไทย เงินฝากประจำ Up & Up 24 เดือน ดอกเบี้ย 7%อัตราดอกเบี้ย (ต่อปี)เดือนที่ 1 – 6 = 2.00%เดือนที่ 7 -12 = 3.00%เดือนที่ 13 – 18 = 4.00%เดือนที่ 19 – 24 = 7.00%อัตราดอกเบี้ยเฉลี่ย = 3.1875% ต่อปีเงื่อนไข-เปิดบัญชีครั้งแรกและการฝากครั้งต่อไปกำหนดขั้นต่ำที่ 25,000 บาท -จ่ายดอกเบี้ยทุก 3 เดือนพร้อมหักภาษี ณ ที่จ่าย-ถอนเงินก่อนครบกำหนดต้องถอนเต็มจำนวนเงินของแต่ละรายการที่ฝาก คิดดอกเบี้ยตามระยะเวลาฝากในเดือนที่ถอน-ถอนเงินได้เฉพาะกับสาขาที่เปิดบัญชีไว้เท่านั้น และต้องมีสมุดคู่ฝากด้วย------------------------------ ธ.ออมสิน เงินฝากประจำ 11 เดือน ดอกเบี้ย 7%อัตราดอกเบี้ย (ต่อปี)เดือนที่ 1 – 3 = 2.50%เดือนที่ 4 – 6 = 3.00%เดือนที่ 7 – 9 = 3.50%เดือนที่ 10 – 11 = 7.00%อัตราดอกเบี้ยเฉลี่ย 3.7273% เงื่อนไข -ฝากขั้นต่ำ 10,000 บาท -คิดดอกเบี้ยเมื่อครบกำหนดระยะเวลาฝาก-ฝากไม่ครบ 3 เดือน ไม่ได้รับดอกเบี้ย-ฝากครบ 3 เดือน แต่ไม่ครบ 11 เดือน คำนวณดอกเบี้ยให้ในอัตราดอกเบี้ยเงินฝากประจำ 11 เดือน ตามระยะเวลาที่ฝากไว้จริง-ไม่สามารถถอนบางส่วนของเงินฝากแต่ละรายการได้ ให้ถอนปิดทั้งรายการฝากนั้น-ใช้เป็นหลักทรัพย์ค้ำประกันเงินกู้ หรือค้ำประกันบุคคลได้-------- ความจริงในเลข 7 ต้องยอมรับว่าดอกเบี้ย 7% ต่อปี ถือเป็นตัวเลขที่สูงมาก ยิ่งถ้านำไปเทียบกับดอกเบี้ยที่ได้จากการฝากประจำแบบ 3 เดือน 6 เดือน หรือ 12 เดือน ที่ได้ดอกเบี้ยเฉลี่ยอยู่ที่ไม่เกิน 3.75% ต่อปี (ข้อมูลจากธนาคารแห่งประเทศไทย) ยิ่งกับบัญชีออมทรัพย์ธรรมดายิ่งไม่ต้องพูดถึงเพราะคิดดอกเบี้ยให้แค่ปีละ 0.75% เท่านั้น ดอกเบี้ย 7% ที่ธนาคารนำมาเป็นจุดขายยั่วใจให้เรายอมควักเงินไปนอนนิ่งๆ อยู่ที่ตู้เซฟของธนาคาร ในความเป็นจริงแล้วเรา 7% ที่ว่าอาจเป็นแค่ตัวเลขลวงตา เพราะเมื่อมาพิจารณาในเงื่อนไขและหลักเกณฑ์การคิดดอกเบี้ยที่แต่ละธนาคารกำหนดไว้จะพบว่าดอกเบี้ยที่เราจะได้รับจริงๆ อาจได้ไม่ถึง 7% เนื่องจากบัญชีเงินฝากที่บอกว่าจะคิดดอกเบี้ยให้เราสูงถึง 7% ต่อปีนั้น จะใช้หลักการคิดดอกเบี้ยแบบขั้นบันได หมายถึงดอกเบี้ยจะมีการเพิ่มขึ้นตามระยะเวลาของการฝากตามแต่ที่เงื่อนไขของบัญชีเงินฝากนั้นๆ จะกำหนดไว้ เช่น 10 เดือน หรือ 11 เดือน โดยในช่วง 3 เดือนแรก เราจะได้รับดอกเบี้ยจากการฝากเงินอยู่ที่ประมาณ 2 – 3% ต่อปี หลังจากนั้นมูลค่าของดอกเบี้ยก็จะเพิ่มขึ้นตามช่วงเวลาของการฝาก 6 เดือน 8 เดือน จนในช่วงเดือนท้ายๆ เราถึงจะมีสิทธิได้รับดอกเบี้ยสูงสุดที่ 7% เมื่อเฉลี่ยตลอดช่วงเวลาการฝากเงินเราจะได้รับดอกเบี้ยสุทธิจริงๆ อยู่ที่ประมาณ 3 – 4% เท่านั้น ซึ่งตัวเลขนี้ก็ยังไม่ใช่ดอกเบี้ยสุทธิจริงๆ ที่เราได้ เพราะดอกเบี้ยที่ทางธนาคารแจ้งกับเรานั้นเป็นดอกเบี้ยที่เฉลี่ยต่อปี แต่บรรดาบัญชีเงินฝากประจำให้ดอกเบี้ยสูงทั้งหลายที่แต่ละธนาคารส่งมาประชันกันนั้นถือเป็นบัญชีแบบพิเศษ คือจะเป็นการเปิดให้ฝากในช่วงระยะเวลาหนึ่งเท่านั้นและอายุของบัญชีที่ใช้คิดปันผลดอกเบี้ยของบางบัญชีก็ไม่ถึง 1 ปี ซึ่งนั่นก็ทำให้ตัวเลขดอกเบี้ยเฉลี่ยที่แจงไว้ก็ต้องลดลงไปอีกเมื่อถึงเวลาที่คิดยอดรวม แถมยังต้องมีการหักภาษี ณ ที่จ่ายในส่วนของดอกเบี้ยที่ได้รับอีกด้วย ------------------------------------------------------ วิธีการคำนวณหาดอกเบี้ยเงินฝากที่ได้จริงๆ จากการฝากเงินในบัญชีเงินฝากดอกเบี้ยสูง หลายคนอาจจะคิดว่าการคำนวณหาอัตราดอกเบี้ยเงินฝากธนาคารเป็นเรื่องยาก เห็นตัวเลขมากๆ แล้วอาจจะตาลาย แต่ความจริงแล้วการคำนวณดอกเบี้ยเงินฝากนั้นง่ายนิดเดียว สูตรที่ใช้ในการคำนวณก็คือ ระยะเวลาการฝาก × อัตราดอกเบี้ย ÷ ด้วย 12 ซึ่งก็จำนวนเดือนใน 1 ปี ตัวอย่างธนาคารให้ดอกเบี้ยสูงสุดที่ 7% ระยะเวลาการฝาก 10 เดือน โดยคิดดอกเบี้ยเป็นขั้นบันได แบ่งการจ่ายเป็น 3 ครั้ง ช่วงเดือนที่ 1 – 5 ให้ดอกเบี้ย 2% ต่อปี เดือนที่ 6 – 8 ให้ดอกเบี้ย 3% ต่อปี และในเดือนที่ 9 – 10 ให้ดอกเบี้ย 7% ต่อปี ถ้าสมมุติว่าเรามีเงินต้นอยู่ 10,000 บาท เราก็จะสามารถคิดดอกเบี้ยจริงด้วยการคำนวณดังต่อไปนี้ เดือนที่ 1 – 5 ดอกเบี้ย 2.00% ต่อปี = 2.00 คูณ 5 หาร 12 = 0.83% เป็นดอกเบี้ยที่ได้ใน 5 เดือนแรกเดือนที่ 6 – 8 ดอกเบี้ย 3.00% ต่อปี = 3.00 คูณ 3 หาร 12 = 0.75% เป็นดอกเบี้ยที่ได้ใน 3 เดือนต่อมาเดือนที่ 9 – 10 ให้ดอกเบี้ย 7.00% ต่อปี = 7.00 คูณ 2 หาร 12 = 1.16% เป็นดอกเบี้ยที่ได้ในอีก 2 เดือนต่อมา รวมฝากเงิน 10 เดือนจะได้ดอกเบี้ยเฉลี่ยอยู่ที่ 2.74% ไม่ใช่ 7% อย่างที่ธนาคารโฆษณาไว้ ------------------------------------------------------ เรื่องที่ควรรู้เกี่ยวกับเงินฝากประจำพิเศษดอกเบี้ยสูง -ต้องดูที่ดอกเบี้ยเฉลี่ยตลอดระยะเวลาการฝาก อย่าเชื่อตัวเลขดอกเบี้ยที่ธนาคารเอามาโฆษณา ซึ่งดอกเบี้ยเฉลี่ยจะมีการแจ้งไว้ในเงื่อนไขรายละเอียดจากคิดดอกเบี้ยอยู่แล้ว -เงินฝากประจำดอกเบี้ยสูงให้ดอกเบี้ยสูงกว่าในระยะเวลาที่สั้นกว่า ถ้าเทียบกับเงินฝากประจำทั่วไป -แม้การฝากประจำระยะยาวจะได้รับดอกเบี้ยสูงกว่าการฝากระยะสั้นหรือฝากแบบออมทรัพย์ แต่ก็ส่งปัญหาต่อสภาพคล่องของผู้ฝาก เพราะไม่สามารถถอนออกมาใช้ได้สะดอก ถ้ามีการถอนก็จะมีการปรับลดดอกเบี้ยทันที แถมยังอาจเสียสิทธิได้รับดอกเบี้ยเพิ่มขึ้น หากในอนาคตข้างหน้าเกิดมีการปรับขึ้นอัตราดอกเบี้ยในตลาดก่อนถึงวันที่ครบกำหนดฝาก -เงินฝากประจำดอกเบี้ยสูงฝากขั้นต่ำที่ 1 หมื่นบาท ได้ดอกเบี้ยเพิ่มขึ้นตามระยะเวลาการฝาก ส่วนเงินฝากประจำทั่วไปดอกเบี้ยจะเพิ่มขึ้นตามวงเงินฝาก ซึ่งส่วนใหญ่ต้องเป็นวงเงินที่สูงมากระดับหลายล้านบาท -อัตราดอกเบี้ยเฉลี่ยบัญชีฝากประจำ 3 เดือนอยู่ที่ 1.50 – 3.45% ต่อปี, 6 เดือนอยู่ที่ 1.70 – 3.50% ต่อปี, 12 เดือนอยู่ที่ 1.90 -3.75% ต่อปี และ 24 เดือนอยู่ที่ 2.40 – 4.45% ต่อปี (ข้อมูลจากธนาคารแห่งประเทศไทย)-เงินฝากประจำที่มีการแบ่งจ่ายดอกเบี้ยตั้งแต่ 2 ครั้งขึ้นไปในรอบระยะเวลาการฝากแต่ละประเภท ถ้าผู้ฝากถอนเงินก่อนครบกำหนด โดยธนาคารได้มีการแบ่งจ่ายดอกเบี้ยไปแล้ว ธนาคารจะดำเนินการเรียกคืนดอกเบี้ยที่จ่ายไปแล้วคืนตามสัดส่วนที่คำนวณจากยอดเงินต้น และไม่คืนภาษีเงินที่ได้เสียไปแล้ว ------------------------------------------------------ พ.ร.บ.คุ้มครองเงินฝาก พ.ร.บ ที่จะช่วยให้อุ่นใจว่าเงินที่เราฝากไว้มีคนคอยดูแล หากวันหนึ่งธนาคารที่เราฝากเงินไว้เกิดเรื่องไม่คาดฝันถูกปิดกิจการ เงินของเราจะได้รับการคุ้มครอง ทั้งเงินฝากประเภทออมทรัพย์ กระแสรายวัน เงินฝากประจำ บัตรเงินฝาก และใบรับเงินฝากที่เป็นเงินบาท เฉพาะของธนาคารพาณิชย์ สำหรับวงเงินที่ได้รับการคุ้มครองตามประกาศของ พ.ร.บ. คือ11 ส.ค.53 – 10 ส.ค. 54 คุ้มครองเต็มจำนวนเงินฝาก11 ส.ค.54 – 10 ส.ค.55 คุ้มครองไม่เกินวงเงิน 50 ล้านบาท11ส.ค.55 เป็นต้นไป คุ้มครองไม่เกินวงเงิน 1 ล้านบาท (*หลังจาก 11ส.ค.55 ถ้าหากมีเงินฝากเกิน 1 ล้านบาท เงินส่วนที่มาต้องรอการชดเชยจากการขายทรัพย์สินของธนาคารหรือสถาบันการเงินนั้นๆ) ------------------------------------------------------ เงินฝากประเภทอื่นๆ ที่น่าสนใจ เงินฝากทวีทรัพย์ ดอกเบี้ย 3% ต่อปี (ธ.กสิกรไทย)วงเงินฝาก 1,000 – 25,000 บาท โดยต้องฝากเงินเท่าๆ กันทุกเดือนติดต่อกัน 24 เดือน ถึงจะได้รับดอกเบี้ย 3% ต่อปี แถมยังได้ดอกเบี้ยพิเศษอีก 2.50% ของดอกเบี้ยที่ได้รับ ในความพยายามที่สามารถฝากมาจนครบ 2 ปี แต่ถ้าขาดฝากแค่ 1 งวด ก็จะถูกปรับให้ได้ดอกเบี้ยเงินฝากออมทรัพย์เท่านั้น (ปัจจุบันอยู่ที่ 0.75% ต่อปี) เงินออมปลอดภาษี ดอกเบี้ย 3.35% ต่อปี (ธ.นครหลวงไทย)ข้อดีคือไม่ต้องเสียภาษี ณ ที่จ่าย 15% สำหรับดอกเบี้ยเงินฝาก แต่ต้องทำตามเงื่อนไขคือ ฝากเงินจำนวนเท่าๆ กัน ติดต่อกันทุกเดือน นาน 24 เดือน หรือ 36 เดือน โดยถ้าฝากครบตามกำหนดจะมีโบนัสดอกเบี้ยเพิ่มให้ ฝาก 24 เดือนจะได้ดอกเบี้ยเพิ่มอีก 5% ของดอกเบี้ยที่ได้รับ ส่วน 36 เดือนจะได้เพิ่มอีก 6 % ของดอกเบี้ยที่ได้รับ สำหรับวงเงินในการฝากกำหนดไว้ที่ 500 – 600,000 บาท แต่ถ้าฝากช้าเกิน 2 ครั้งจะถูกตัดสิทธิการเป็นบัญชีปลอดภาษี และห้ามถอนเงินจนกว่าจะครบกำหนดฝาก เงินฝากไม่ประจำ ทีเอ็มบี ดอกเบี้ยสูง ดอกเบี้ย 2.50% ต่อปี (ธ.ทหารไทย)ไม่จำกัดวงเงินในการฝาก จ่ายดอกเบี้ยปีละ 2 ครั้ง แต่ว่ามีข้อห้ามหลายอย่าง ทั้งไม่สามารถใช้บัตร ATM หรือบัตรเดบิตไม่ได้ ใช้ชำระค่าสาธารณูปโภคต่างๆ ไม่ได้ แถมถ้าถอนเงิน โอนเงินที่เคาน์เตอร์ของธนาคารมากกว่า 2 ครั้งใน 1 เดือน ต้องเสียค่าธรรมเนียมรายการละ 50 บาท แต่ทำผ่านระบบออนไลน์ไม่เสียค่าธรรมเนียม ออมทรัพย์ฟรีค่าธรรมเนียม ดอกเบี้ย 0.75% ต่อปี (ธ.ทหารไทย)บัญชีเงินฝากประเภทนี้แม้จะให้ดอกเบี้ยเท่ากับบัญชีออมทรัพย์ทั่วๆ ไป แต่ความน่าสนใจอยู่ตรงที่สามารถใช้ทำธุรกรรมต่างๆ โดยไม่เสียค่าธรรมเนียม ทำให้สามารถช่วยประหยัดเงินในบัญชีได้เยอะ ไม่ว่าจะเป็นการทำธุรกรรมผ่านเครื่อง ATM ผ่านะระบบอินเตอร์เน็ท ผู้ถือบัญชีนี้ไม่ต้องเสียค่าธรรมเนียม รวมถึงค่าธรรมเนียมจากการผ่อนซื้อสินค้าโดยการหักบัญชี และค่ารักษาบัญชี แต่มีเงื่อนไขอยู่ว่าต้องมีเงินอยู่ในบัญชีไม่น้อยกว่า 2 หมื่นบาท ไม่งั้นจะถูกหักค่าธรรมเนียมเดือนละ 50 บาท (อ้าว!ไหนว่าฟรีค่าธรรมเนียม)----------------------------------------------------------------------------------------------------------------------- ***หมายเหตุ: อัตราดอกเบี้ยและค่าธรรมเนียมทั้งหมดที่ระบุในบทความ มาจากประกาศล่าสุดของแต่ละธนาคารในเดือน กรกฎาคม 2554 ตัวเลขอาจมีการเปลี่ยนแปลงตามประกาศอื่นๆ ในอนาคต

สำหรับสมาชิก >

ฉบับที่ 95 Blacklist บัตรเครดิตเจ้าไหนใจร้ายสุด

ปีที่ผ่านมานักวิจัยของฉลาดซื้อได้รวบรวมแผ่นพับเชิญชวนให้คนเป็นหนี้ เอ้ย…ไม่ใช่ เชิญคนสมัครเป็นสมาชิกบัตรเครดิตเกือบทุกเจ้าในประเทศไทย โดยรวบรวมทั้งที่เป็นธนาคารและไม่ใช่ธนาคาร แล้วก็ลองพินิจพิเคราะห์ดูว่า แต่ละเจ้ามีความใส่ใจในผู้บริโภคมากแค่ไหน ข้อความมีความละเอียดเพียงพอต่อการตัดสินใจหรือมีการระบุข้อความอะไรที่เข้าข่ายจะละเมิดสิทธิผู้บริโภคบ้าง ปรากฎว่าข้อมูลเยอะมากมายจนสามารถทำเป็นซีรี่ส์เรื่องบัตรเครดิตยอดเยี่ยม ยอดแย่ได้ทีเดียว แต่เพราะเนื้อที่เราจำกัดมาก ฉบับนี้จึงขอนำเสนอเฉพาะกรณีเกี่ยวกับการทวงหนี้ ซึ่งพบว่ามีผู้ประกอบการหลายเจ้าทีเดียว ที่ระบุเสียชัดเจนว่า สามารถทวงหนี้กับใครอื่นก็ได้ที่ไม่ใช่เรา แต่จะอ่านเจอหรือไม่ อันนี้ก็ต้องขึ้นอยู่กับสายตาของผู้บริโภคเพราะว่า ตัวอักษรมันเล็กมากๆ น้อยกว่า 2 มิลลิเมตรเสียอีก ฉลาดซื้อทดสอบ1.บัตรเครดิต ที่ระบุเงื่อนไขว่า บริษัทฯ สามารถกระทำการทวงถามติดตามหนี้สินได้ จากบุคคลอื่นที่เกี่ยวข้องกับผู้ถือบัตร ได้แก่ ธนาคารทหารไทย ธนาคารกรุงศรีอยุธยา ธนาคารยูโอบี และ บ.จีอี แคปปิตอล ประเทศไทย จำกัด (เฟิร์สช้อยส์ วีซ่า, บัตรเซ็นทรัล มาสเตอร์การ์ด, บัตรเครดิต โรบินสัน วีซ่า, บัตรเครดิต เทสโก้ วีซ่า)2.บัตรสินเชื่อบุคคล ที่ระบุเงื่อนไขว่า บริษัทฯ สามารถกระทำการทวงถามติดตามหนี้สินได้ จากบุคคลอื่นที่เกี่ยวข้องกับผู้ถือบัตร ได้แก่ ธนาคารไทยพาณิชย์ (สินเชื่อหมุนเวียนสปีดี้แคช/สินเชื่อบุคคลสปีดี้โลน) บ.จีอี แคปปิตอล ประเทศไทย จำกัด (สินเชื่อเงินสด พาวเวอร์บาย)

สำหรับสมาชิก >

ฉบับที่ 93 เปิดบัญชีเงินฝาก คุณเสียเปรียบอะไรบ้าง

คนไทยนิยมเก็บเงินหรือออมเงินในรูปเงินฝากกับธนาคารพาณิชย์มากที่สุด เพราะเหตุว่ามีความเสี่ยงน้อยและยังได้ผลตอบแทนในรูปของดอกเบี้ยเงินฝาก(อยู่บ้าง) บัญชีเงินฝากนั้นมีอยู่หลายประเภท แต่ที่นิยมและสะดวกในการเปิดบัญชีที่สุดคือ บัญชีเงินฝากสะสมทรัพย์หรือออมทรัพย์ ซึ่งมีจุดเด่นที่ความคล่องตัวในการเบิกถอนเงิน และได้รับการยกเว้นภาษีบัญชีเงินฝากออมทรัพย์ช่วยให้เกิดความสะดวกในการจัดสรรเรื่องเงินๆ ทองๆ ในชีวิตประจำวันได้มาก เพราะเป็นได้ทั้งบัญชีเงินฝากสำหรับการออมเงิน รับเงินเดือน ใช้จ่ายค่าน้ำ ค่าไฟ ค่าสาธารณูปโภคอื่นๆ ค่าบัตรเครดิต หรือหนี้สินต่างๆ ตามแต่ที่เราจะกำหนด แต่สิ่งที่เราคิดว่าเป็นเรื่องสะดวกสบายนี้ อาจมีเรื่องไม่คาดคิดที่ทำให้เราเสียเปรียบธนาคารพาณิชย์แบบเต็มๆ โดยเราไม่มีโอกาสล่วงรู้อะไรเลยจนกว่าจะเกิดปัญหาขึ้นเคยสังเกตกันบ้างไหมว่า เวลาเราไปขอเปิดบัญชีหรือขอใช้บริการ บัญชีเงินฝากธนาคารพาณิชย์ทั้งหลาย เราจะได้กระดาษมาหนึ่งแผ่นเพื่อกรอกขอความต่างๆ ไม่ว่าจะเป็นชื่อ ที่อยู่ …กระดาษแผ่นนี้เรียกว่า “คำขอเปิดบัญชี” ซึ่งไม่ได้มีอะไรสะดุดตาสะดุดใจ แต่สิ่งที่เราส่วนใหญ่พลาดไป คือเอกสารที่เป็น “ข้อตกลงและเงื่อนไขแนบท้ายคำขอเปิดใช้บริการบัญชีเงินฝาก” ที่จะมีทุกธนาคารแต่เราส่วนใหญ่ไม่เคยรู้ หรือรู้แล้วก็ไม่สนใจเพราะช่างมีข้อความมากมาย ซับซ้อน และพนักงานธนาคารก็ไม่เคยมอบสำเนาให้เรา กลับมาอ่านหรืออ่านก่อนลงลายมือเลย ฉลาดซื้อเลยอาสาไปฉกเจ้าข้อตกลงและเงื่อนไขฯ ของธนาคารพาณิชย์ 5 รายใหญ่ ได้แก่ ธนาคารกสิกรไทย ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารกรุงศรีอยุธยาและธนาคารไทยพาณิชย์ เพื่อดูว่า มันมีข้อความอะไรที่ทำให้ผู้บริโภคเสียเปรียบบ้าง โดยได้อาสาสมัครจากเครือข่ายองค์กรผู้บริโภค 11 จังหวัด (เชียงใหม่ ลำปาง พะเยา เพชรบูรณ์ สระบุรี ขอนแก่น กาญจนบุรี สมุทรสงครามตราด พัทลุง สตูล) ช่วยกันทำเนียนๆ ไปเปิดบัญชีเงินฝากประเภทออมทรัพย์ แล้วสังเกตวิธีการทำงานของพนักงานธนาคารพร้อมกับขอสำเนาข้อตกลงและเงื่อนไขฯ การเปิดบัญชีมาพิสูจน์อักษรทางกฎหมายกัน ได้ข้อสังเกตที่น่าสนใจดังนี้ ข้อสังเกตจากการขอเปิดบัญชีเงินฝากโดยอาสาสมัคร1.อาสาสมัครของเราทำตัวใสซื่อ เปิดบัญชีด้วยเหรียญบ้าง ธนบัตรบ้างแบบปนๆ กันไป พนักงานธนาคารบางแห่งจะปฏิเสธเหรียญดำๆ และธนบัตรเยินๆ เช่น ธ.ไทยพาณิชย์ สาขาละงู สตูลบอกให้เปลี่ยนใหม่ แต่บางแห่งพนักงานก็แสดงอาการไม่พอใจชัดเจน เช่น ธ.กสิกรไทย ที่สาขาถนนหน้าเมือง ขอนแก่น และ ธ.กรุงเทพ สาขาท่าแพ เชียงใหม่ “อาสาสมัครรายงานว่า พนักงานแสดงอาการไม่ค่อยพอใจที่จะให้บริการ ถึงแม้อาสาสมัครจะบอกว่านับแยกมาเรียบร้อยแล้ว เจ้าหน้าที่ก็ยืนยันว่าไม่รับฝากให้ไปแลกเงินที่ร้านสะดวกซื้อก่อน ยิ่งเหรียญ 25และ50 สตางค์ พนักงานบอกเลยว่าไม่รับ 2.เมื่ออาสาสมัครขอเปิดบัญชีเงินฝาก ไม่มีพนักงานธนาคารคนใดเลยที่จะบอกให้อ่านเอกสารข้อตกลงหรือเงื่อนไขฯ หรือแม้แต่หยิบยื่นให้ผู้ขอใช้บริการได้อ่านก่อนเซ็นชื่อ อาสาสมัครสังเกตว่า พนักงานปฏิบัติแบบเดียวกันนี้กับทุกคน โดยส่วนใหญ่กรอกรายละเอียดแค่ใบคำขอเปิดใช้บริการและเซ็นชื่อตามที่พนักงานระบุตำแหน่งให้เซ็นเท่านั้น 3.เมื่ออาสาสมัครทำทีเป็นขอเอกสารมาอ่านหรือขอเอากลับไปอ่านที่บ้านได้ไหม อาสาสมัครบางคนบอกว่าขอไปอ่านก่อนวันนี้ยังไม่คิดเปิดบัญชี พนักงานส่วนใหญ่จะปฏิเสธโดยอ้างว่าเป็นเอกสารของทางธนาคารห้ามนำออกไป สำเนาให้ก็ไม่ได้ บางธนาคารเช่น ธ.กรุงไทย สาขาย่อยโลตัส หางดง เชียงใหม่ บอกว่า เป็นระเบียบของธนาคารแห่งประเทศไทยที่ห้ามไม่ให้นำเอกสารออกไป หรือ ธ.กรุงไทย สาขาถนนกลางเมือง ขอนแก่น บอกว่า เงื่อนไขต่างๆ มีในสมุดบัญชีหมดแล้ว แต่ก็มีธนาคารที่ยินดีให้อาสาสมัครนำสำเนาคู่ฉบับออกมาได้แบบเต็มใจให้ คือ ธนาคารกรุงเทพ แต่จะให้ต่อเมื่อมีผู้ร้องขอเท่านั้น ส่วน ธ.กสิกรไทย ธ.กรุงไทย ธ.กรุงศรีอยุธยา และธ.ไทยพาณิชย์ มีบางสาขาเท่านั้นที่จะอะลุ้มอล่วยให้เอกสาร หรือให้ทำสำเนาข้อตกลงหรือเงื่อนไขฯ ออกมาได้ เช่น ธ.กสิกรไทย สาขาพะเยา แต่ต้องเซ็นชื่อรับเอกสาร ธ.กรุงไทย สาขาพัทลุง ธ.กรุงศรีอยุธยา สาขาพะเยาและสาขาพัทลุง ธ.ไทยพาณิชย์ สาขาพะเยา (คนพะเยาน่าฮักขนาด) 4.ยอดเงินขั้นต่ำการเปิดบัญชี ส่วนใหญ่ได้รับการแจ้งจากพนักงานแบบอัตโนมัติว่า 500 บาท ซึ่งตามความเป็นจริง อาสาสมัครในหลายพื้นที่สามารถฝากต่ำกว่านั้นได้ จากรายงานพบว่า มีตั้งแต่ 100 – 500 บาท บางที่พนักงานก็ย้อนถามว่า “จะฝากเท่าไหร่ล่ะ” หรือบางแห่งก็บอกเลยว่า “ให้ฝาก 500 ดีกว่า เพราะหากต่ำกว่า 500 บาท ถ้าบัญชีไม่มีการเคลื่อนไหว จะโดนหักค่ารักษาบัญชีเดือนละ 50 บาท” (ธ.กรุงไทย สาขาพัทลุง) 5.พนักงานบางธนาคารแจ้งแก่อาสาสมัครว่า ต้องทำบัตรเอทีเอ็มด้วยจึงจะสามารถเปิดบัญชีเงินฝากได้ ได้แก่ ธ.กรุงเทพ สาขาหล่มสัก ธ.กรุงไทย สาขาย่อยโลตัส หางดง เชียงใหม่ และสาขาย่อยโลตัส ลำปาง ธ.กรุงศรีอยุธยา สาขาพะเยา สาขากาญจนบุรี เฉพาะที่ ธ.กรุงศรีอยุธยา สาขาเชียงใหม่ พนักงานแจ้งว่าถ้าไม่ทำบัตรเอทีเอ็ม ต้องเปิดบัญชีขั้นต่ำ 2,000 บาท ธ.ไทยพาณิชย์ท่าแพ เชียงใหม่ กับ ธ.กรุงเทพ สาขาท่าแพ ก็เล่นมุขเดียวกัน (เชียงใหม่เหมือนกันเน้อ) 6.ค่าธรรมเนียมบัตรเอทีเอ็ม และบัตรเดบิต จะต่างกันประมาณ 50 – 100 บาท โดยทุกธนาคารจะเพิ่มทางเลือกให้ปวดหัวอีก เช่น บัตรเอทีเอ็มธรรมดา บัตรเอทีเอ็มบัตรทอง บัตรเอทีเอ็มแบบมีประกันชีวิต ซึ่งค่าธรรมเนียมจะยกระดับขึ้นไปอีก แต่สำคัญคือ ทุกธนาคารจะคิดค่าธรรมเนียมรายปีทันทีที่ขอเปิดใช้บริการเอทีเอ็ม จากนั้นเมื่อครบปีก็จะเก็บใหม่7.จากรายงานในพื้นที่พบว่า ส่วนใหญ่พนักงานจะส่งเสริมให้ทำบัตรเดบิตมากกว่าบัตรเอทีเอ็ม โดยให้เหตุผลว่าเป็นบัตรที่ใช้แทนเงินสดได้เลย เมื่อซื้อสินค้าหรือบริการในร้านค้าที่เปิดรับบัตรเดบิตและก็เป็นบัตรเอทีเอ็มไปพร้อมกันด้วย บางธนาคารบอกเลยว่า ถ้าทำบัตรเอทีเอ็มจะต้องรอนานเพราะไม่ค่อยมีคนนิยมทำ หรือบางแห่งก็บอกว่า บัตรเอทีเอ็มธรรมดา หมด8.บริการฝากเงิน กรณีที่เป็นเหรียญ ธนาคารจะคิดเงินเมื่อต้องนับเกินหลักพันบาทขึ้นไป ในอัตรา ร้อยละ 1-2 บาท ถ้าต่ำกว่านั้นก็ไม่คิดค่านับแต่อาจปฏิเสธแบบนุ่มนวลว่า ให้ไปแลกร้านสะดวกซื้อมาก่อนนะจ๊ะ ผู้บริโภคเสียเปรียบอะไรบ้างหลังจากอาสาสมัครของเราสามารถนำเอกสารข้อตกลงหรือเงื่อนไขแนบท้ายคำขอเปิดบัญชีเงินฝากจากธนาคารทั้ง 5 แห่งมาได้แล้ว ฉลาดซื้อสรุปเป็นประเด็นสำคัญได้ 5 ประการ ที่คิดว่าผู้บริโภคเสียเปรียบเห็นๆ คือ การชำระหนี้ การเปิดเผยข้อมูลผู้บริโภค การจัดส่งเอกสาร การสงวนสิทธิเปลี่ยนแปลงข้อตกลง และการปฏิเสธรับผิดชอบการถอนเงินโดยบุคคลอื่น ดูรายละเอียดในตาราง

สำหรับสมาชิก >

ฉบับที่ 82 ผลสำรวจหนี้

ข้อมูลจากการสำรวจสาเหตุของการเป็นหนี้ ของลูกหนี้ที่เข้าร่วมการอบรม เรื่องเป็นหนี้จะแก้ไขชีวิตอย่างไร ที่คณะเภสัชศาสตร์ จุฬาลงกรณ์ จำนวนทั้งหมด 378 คนเรียงลำดับสาเหตุของการเป็นหนี้1. ภาระค่าใช้จ่ายในครอบครัว 2. การไม่มีวินัยทางการเงิน 3. การเปลี่ยนงาน/ ตกงาน 4. การใช้จ่ายฟุ่มเฟือย 5. การกู้ยืมเงินมาทำธุรกิจ อันดับหนี้ยอดนิยมหนี้บัตรเครดิต หนี้สินเชื่อส่วนบุคคล หนี้สัญญาเช่าซื้อ หนี้นอกระบบน่าสนใจ• ร้อยละ 23 ของคนที่ตอบแบบสอบถาม ถูกโทรศัพท์ทวงหนี้ตลอดเวลา โดยใช้วาจาไม่สุภาพ หรือข่มขู่• การชำระหนี้มีร้อยละ 68.8 ที่ยังชำระเงินแก่เจ้าหนี้ทุกราย อย่างสม่ำเสมอมีร้อยละ 15 ที่ตัดสินใจหยุดจ่ายทุกรายแล้ว • นำเงินที่ไหนมาชำระหนี้ร้อยละ 45 บอกว่าหาเงินมาใช้หนี้ จากเงินกู้ในระบบ ร้อยละ 26 บอกว่าหาเงินมาใช้หนี้ จากเงินกู้นอกระบบ• ปัญหาร้อยละ 60 มีปัญหาครอบครัวอันเกิดจากภาวะการเป็นหนี้สินร้อยละ 58 รู้สึกว่าปัญหาหนี้สินนำเป็นอุปสรรคต่อการทำงานและการใช้ชีวิตมีมากกว่าร้อยละ 14 ที่เคยคิดฆ่าตัวตายเพราะปัญหาหนี้• ในกลุ่มคนที่เป็นหนี้บัตรเครดิต o ในบรรดาคนที่เป็นหนี้บัตรเครดิต มีคนเป็นหนี้บัตรเครดิตมากกว่า 1 ใบ ถึงเกือบร้อยละ 70o ในบรรดาคนที่เป็นหนี้บัตรเครดิต มีถึงร้อยละ 40 ที่มีรายได้น้อยกว่า 10,000 บาท o ในบรรดาคนที่เป็นหนี้บัตรเครดิต มีคนเคยคิดฆ่าตัวตายถึงร้อยละ 20o กว่าร้อยละ 52.7 เป็นหนี้อันเกิดจากการไม่มีวินัยทางการเงินo กว่าร้อยละ 35.4 เป็นหนี้จากการใช้เงินไปลงทุนทำธุรกิจo มีถึงร้อยละ 33.2 ที่ถูกโทรศัพท์ถูกทวงหนี้ตลอดเวลา โดยใช้วาจาไม่สุภาพ หรือข่มขู่o มีถึงร้อยละ 24.9 ที่มีโทรศัพท์ทวงหนี้ไปยังพ่อแม่หรือญาติo มีถึงร้อยละ 24.5 ที่มีโทรศัพท์ทวงหนี้ไปยังที่ทำงานo มีมากกว่าร้อยละ 24.2 ที่ได้รับจดหมายที่ทำขึ้นในรูปแบบที่เหมือนกับหมายศาล หรือจดหมายที่มีตราประทับทำนองว่าจะมีการยึดทรัพย์o มีถึงร้อยละ 13.8 ได้รับโทรศัพท์จากผู้ที่แอบอ้างว่าโทรมาจากกรมบังคับคดี• ในกลุ่มคนที่เป็นหนี้นอกระบบo ในบรรดาคนที่เป็นหนี้นอกระบบ มีถึงร้อยละ 62.4 ที่มีรายได้น้อยกว่า 10,000 บาท o ในบรรดาคนที่เป็นหนี้บัตรเครดิต มีคนเคยคิดฆ่าตัวตายถึงร้อยละ 24o กว่าร้อยละ 59.4 เป็นหนี้อันเกิดจากการไม่มีวินัยทางการเงินo กว่าร้อยละ 31.5 เป็นหนี้จากการใช้เงินไปลงทุนทำธุรกิจo มีถึงร้อยละ 33.1 ที่ถูกโทรศัพท์ถูกทวงหนี้ตลอดเวลา โดยใช้วาจาไม่สุภาพ หรือข่มขู่o มีถึงร้อยละ 28.8 ที่มีโทรศัพท์ทวงหนี้ไปยังพ่อแม่หรือญาติo มีถึงร้อยละ 21.6 ที่มีโทรศัพท์ทวงหนี้ไปยังที่ทำงานo มีมากกว่าร้อยละ 28 ที่ได้รับจดหมายที่ทำขึ้นในรูปแบบที่เหมือนกับหมายศาล หรือจดหมายที่มีตราประทับทำนองว่าจะมีการยึดทรัพย์o มีถึงร้อยละ 15.2 ได้รับโทรศัพท์จากผู้ที่แอบอ้างว่าโทรมาจากกรมบังคับคดี(หนี้บัตรเครดิต กับหนี้นอกระบบ ทวงแย่ๆ พอๆ กันเลย ???)รายได้ รายจ่ายต่อเดือน ภาระหนี้สินต่อเดือน ----------------------------------------------------------------------------------------------------------------- รู้จักบัตรไว้ ใช้ให้ถูกทาง บัตรเครดิต บัตรเครดิต เหมาะที่จะใช้สำหรับรูดซื้อของใช้ในชีวิตประจำวัน เช่น ซื้อของในซุปเปอร์มาร์เก็ต เติมน้ำมัน ทานอาหารในภัตตาคาร เพราะจะได้ระยะเวลาปลอดดอกเบี้ยประมาณ 40 วัน หากคุณชำระเต็มจำนวนที่เรียกเก็บ ดังนั้น ต้องคำนวนค่าใช้จ่ายให้ดีว่าพอใบแจ้งหนี้มาแล้วมีเงินในกระเป๋าที่จะชำระหนี้ทั้งหมดข้อควรระวัง - หากคุณใช้บัตรเครดิตแล้ว ชำระหนี้ได้แค่บางส่วน คุณจะถูกเรียกเก็บดอกเบี้ยย้อนหลังไปตั้งแต่วันที่คุณรูดบัตรเลยทีเดียว - ไม่ควรกดเงินสดจากบัตรเครดิตออกมาใช้ เพราะจะเสียดอกเบี้ย+ ค่าธรรมเนียมการใช้วงเงิน ตั้งแต่วันที่คุณกดเงินออกมาใช้ ไม่ว่าสิ้นเดือนคุณจะชำระหนี้เต็มจำนวนหรือไม่ก็ตาม บัตรเงินสดพร้อมใช้ / บัตรเงินสดฉุกเฉินสินเชื่อพวกนี้ อนุมัติวงเงินให้คุณเร็วมาก บางแห่งแค่คุณโทรศัพท์ไปแจ้งว่าต้องการเงินกู้ บริษัทไม่ถามเหตุผลด้วยซ้ำว่าคุณจะกู้ไปทำอะไร พอวางสายเงินกู้ก็โอนเข้าบัญชีให้คุณเรียบร้อยแล้ว ดังนั้น บัตรพวกนี้เหมาะสำหรับใช้กรณีจำเป็นที่ฉุกเฉินจริง ๆ เท่านั้นข้อควรระวัง- สินเชื่อพวกนี้ดอกเบี้ยและค่าธรรมเนียมการใช้วงเงินสูงมาก และบางบัตรไม่สามารถปิดบัญชีได้ก่อนที่บริษัทกำหนด คุณจึงต้องจ่ายดอกเบี้ยจำนวนมาก ดังนั้น คุณต้องพยายามควบคุมตัวเองให้ดี อย่าให้ทุกเรื่องที่ต้องใช้เงินกลายเป็นเรื่องฉุกเฉินไปเสียทั้งหมด - การ “กู้หนี้ออกมาใช้หนี้” ไม่ควรทำอย่างยิ่ง เพราะนอกจากจะไม่ใช่การแก้ปัญหาที่ถูกต้องแล้ว ยังเป็นจุดเริ่มต้นของปัญหาหนี้สินไม่รู้จบอีกต่างหาก - ถ้าจะซื้อสินค้าหรือจับจ่ายใช้สอยในชีวิตประจำวันใช้บริการเช่าซื้อหรือใช้บัตรเครดิตน่าจะดีกว่า ถ้าจะลงทุนทำธุรกิจ ก็มีสินเชื่อสำหรับผู้ประกอบการ คุณต้องใช้เงินกู้ให้ถูกประเภทเพราะถ้าเลือกผิด คุณก็จะต้องจ่ายดอกเบี้ยแพงกว่า -----------------------------------------------------------------------------------------------------------------

สำหรับสมาชิก >

ฉบับที่ 108 บัตรเดบิตกับเรื่องที่ต้องรู้

“บัตรเดบิต” (Debit Card) คือบัตรที่ทางธนาคารออกให้กับเราเมื่อเราเปิดบัญชีเงินฝากกับธนาคาร เพื่อให้เราสามารถนำไปใช้ทำธุรกรรมทางการเงินด้วยระบบอิเล็กทรอนิคส์ผ่านตู้ ATM ไม่ว่าจะเป็นถอนเงิน โอนเงิน และชำระค่าบริการต่างๆ พูดง่ายๆ ก็คือ “บัตรเดบิต” มีคุณสมบัติเช่นเดียวกับ “บัตร ATM” แต่บัตรเดบิตจะเพิ่มความพิเศษตรงที่สามารถนำไปจับจ่ายซื้อสินค้าต่างๆ ได้โดยตรงโดยที่ไม่ต้องใช้เงินสด ซึ่งก็คือการ “รูดปึ๊ด!” ตามสไตล์เงินพลาสติกแบบเดียวกับบัตรเครดิต แต่ว่าการใช้บัตรเดบิตไปรูดซื้อสินค้านั้น เงินจะถูกหักออกจากบัญชีของเราทันที ซึ่งต่างจากบัตรเครดิตที่เหมือนเป็นการนำเงินจากธนาคารหรือสถาบันการเงินที่เราไปทำบัตรเครดิตไว้มาใช้ก่อนแล้วค่อยจ่ายทีหลัง ถือเป็นการเพิ่มความสะดวกสบายมากขึ้นสำหรับคนที่ไม่อยากถือเงินสด ซึ่งบัตร ATM ไม่สามารถทำได้ บัตรเดบิต VS บัตร ATMหลายๆ คนอาจยังไม่รู้ด้วยซ้ำว่า บัตรกดเงินสดที่ธนาคารออกให้เราหลังจากเปิดบัญชีใหม่เป็นบัตร ATM หรือบัตรเดบิต ด้วยความที่หลายคนยังเข้าใจผิดว่า บัตรกดเงินสดที่ธนาคารออกให้คือบัตร ATM เท่านั้น ซึ่งในช่วงหลายปีมานี้ บัตรเดบิตถือเป็นผลิตภัณฑ์ทางการเงินรูปแบบใหม่ที่ทางธนาคารพยายามผลักดันทำตลาดอย่างหนักให้กับลูกค้าที่ใช้บริการ ซึ่งทุกครั้งที่เราไปเปิดบัญชีใหม่ พนักงานของธนาคารจะแนะนำให้เราเลือกทำบัตรเดบิตมากกว่าบัตร ATM ด้วยความที่คุณสมบัติของบัตรเดบิตมีมากกว่า ใช้ได้ครอบคลุมทั้งถอนเงินจากตู้ ATM และใช้จับจ่ายได้แทนเงินสด แถมบัตรเดบิตยังมีเรื่องโปรโมชั่นส่งเสริมการขายจากร้านค้าหรือบริการที่ร่วมรายการเมื่อใช้จ่ายผ่านบัตรเดบิต เราอาจได้รับส่วนหรือสิทธิประโยชน์อื่นๆ เล็กๆ น้อยๆ ซึ่งความพิเศษตรงนี้ก็ถือเป็นเงื่อนไขที่จูงใจให้กลายคนหันมาใช้บริการบัตรเดบิตแทนบัตร ATM กันมากขึ้นเมื่อคุณสมบัตรพิเศษมีมากกว่า เรื่องของค่าบริการที่เราต้องเสียให้กับธนาคารก็ต้องสูงตามไปด้วย บัตรเดบิตจะมีค่าธรรมเนียมทั้งในส่วนของค่าธรรมเนียมในการทำบัตรใหม่และค่าธรรมเนียมรายปีสูงกว่าบัตร ATM นี้จึงเป็นเหตุผลว่าทำไมธนาคารและสถาบันการเงินต่างๆ จึงพยายามจูงใจลูกค้าให้หันมาใช้บัตรเดบิตแทนบัตร ATM สำหรับผู้บริโภคอย่างเราก็ต้องลองพิจารณาดูกันเอาเองว่า เจ้าบัตรเดบิตแม้จะมีคุณสมบัติพิเศษเหนือกว่าบัตร ATM แต่ไอ้ความพิเศษของมันนั้นเราได้ใช้ประโยชน์คุ้มค่ากับค่าธรรมเนียมที่เราต้องเสียเพิ่มขึ้นจากบัตร ATM ธรรมดาหรือไม่บัตรเดบิต VS บัตรเครดิต“บัตรเครดิต” (Credit Card) ช่วยให้เราใช้จ่ายได้โดยไม่ต้องเสียเงินจำนวนมากๆ ไปในครั้งเดียว บัตรเครดิตจะทำหน้าที่จ่ายเงินให้เราก่อน หลังจากนั้นเราจึงค่อยจ่ายเงินคืนไปตามเวลาและเครดิตที่เราตกลงไว้กับธนาคารหรือร้านค้าที่เราซื้อสินค้า พูดให้เห็นภาพ บัตรเครดิตก็คือการที่เรานำ “เงินในอนาคต” ออกมาใช้ก่อน ซึ่งหากเราไม่คุมการใช้จ่ายให้ดีหรือใช้จ่ายเกินตัวเกินวงเงินที่เราสามารถหาได้ในแต่ละเดือน ผลที่จะตามมาก็คือการเป็นหนี้บัตรเครดิต เพราะเราไม่สามารถหาเงินมาใช้คืนให้กับธนาคารหรือสถาบันการเงินที่เราไปทำสัญญาไว้ได้ ส่วนบัตรเดบิต เป็นการใช้จ่ายที่ดึงเอาเงินมาจากบัญชีของเราโดยตรง คือใช้ไปเท่าไรเงินก็จะถูกหักออกไปเท่านั้นเดี๋ยวนั้น ไม่สามารถใช้จ่ายเกินยอดเงินในบัญชีได้ ซึ่งแม้บัตรเดบิตจะไม่สร้างหนี้ให้เรากับธนาคารเหมือนบัตรเครดิต แต่ก็ต้องรู้จักควบคุมการใช้จ่ายและหมั่นเช็คยอดเงินในบัญชีเสมอ เพราะเราอาจเผลอรูดบัตรเดบิตซื้อนู้นซื้อนี้ จนเงินหมดบัญชีโดยไม่รู้ตัวบัตรเดบิต = บัตรอันดับหนึ่งการใช้บัตรเดบิตมีแนวโน้มสูงขึ้นเรื่อยๆ ซึ่งมีสาเหตุจากหลายปัจจัย ทั้งการมุ่งทำการตลาดที่ผลักดันให้บัตรเดบิตเข้ามาแทนที่บัตร ATM ซึ่งตอนนี้ก็มีบางธนาคารที่ยกเลิกการใช้บัตร ATM ไปแล้ว สิ่งที่ธนาคารใช้เป็นกลยุทธ์ดึงดูดให้เราหันมาใช้บัตรเดบิตแทนบัตร ATM ที่เห็นชัดเจนก็คือ การปรับค่าธรรมเนียนทั้งแรกเข้าและรายปีของบัตร ATM ให้ขึ้นมาเท่ากับบัตรเดบิต ซึ่งแน่นอนว่าเมื่อผู้ใช้ส่วนใหญ่ได้รับทราบถึงคุณสมบัติที่เหนือกว่าของบัตรเดบิต ก็ต้องย่อมเลือกบัตรเดบิตมากกว่าบัตร ATM นอกจากนี้บัตรเดบิตยังถือเป็นตัวเลือกที่น่าสนใจสำหรับคนที่ไม่อยากพกเงินสดจำนวนมากๆ และอยากใช้จ่ายซื้อสินค้าต่างๆ ผ่านบัตร ซึ่งแต่ก่อนคุณสมบัติแบบนี้มีเฉพาะในบัตรเครดิต แต่ด้วยเงื่อนไขในเรื่องของรายได้และฐานเงินเดือน ทำให้มีคนจำนวนมากซึ่งส่วนใหญ่ก็คือคนที่มีรายได้ไม่สูงพอที่จะสมัครบัตรเครดิตได้ ทำให้บัตรเดบิตจึงกลายมาเป็นคำตอบสำหรับคนกลุ่มนี้***จากรายงานของธนาคารแห่งประเทศไทย (ธปท.) เมื่อปี 2551 มีจำนวนบัตรเดบิตที่ใช้ในประเทศไทย 26.3 ล้านใบ ซึ่งเพิ่มขึ้นจากปี 2550 ถึง 12.8% ขณะที่จำนวนบัตร ATM อยู่ที่ 22.4 ล้านใบ ลดลงจากปี 2550 0.9% ส่วนบัตรเครดิตมี่จำนวน 13 ล้านใบ เพิ่มขึ้น 8.1%บัตรเดบิต VS อุปสรรคแม้ว่าเวลานี้บัตรเดบิตจะถือบัตรอันดับหนึ่งที่มีคนใช้มากที่สุด แต่บัตรเดบิตกลับไม่ได้ทำหน้าที่ของมันอย่างครบถ้วน เพราะจากข้อมูลของธนาคารแห่งประเทศไทยบัตรเดบิตยังคงถูกใช้เพื่อเบิกถอนเงินผ่านทางตู้ ATM เช่นเดียวกับบัตร ATM เป็นส่วนใหญ่ ขณะที่การใช้เพื่อรูดซื้อสินค้าแทนเงินสดยังมีสัดส่วนที่ต่ำมาก ซึ่งมีที่มาจากหลายสาเหตุ ทั้งจากธนาคารเองที่มุ่งหวังเพิ่มปริมาณจำนวนผู้ใช้บัตรเป็นหลัก แต่ไม่ได้ให้ข้อมูลหรืออธิบายสิทธิการใช้ประโยชน์ของบัตรเดบิตที่มากกว่าการถอนเงินจากตู้ ATM นอกจากนี้ยังมีสาเหตุจากร้านค้าที่รับชำระด้วยบัตรเดบิตยังมีน้อย บางแห่งมีเรื่องเงื่อนไขเงินขั้นต่ำในการใช้บัตร และสาเหตุหลักจากตัวผู้ใช้เองที่ส่วนใหญ่ยังคงไม่ถนัดกับการใช้จ่ายผ่านบัตร ยังคงสะดวกกับการใช้เงินสดมากกว่า***ในปี 2551 มีการใช้จ่ายผ่านบัตรเดบิตรวมทั้งสิ้น 760 ล้านรายการ คิดเป็นการใช้จ่ายเพื่อชำระสินค้าและบริการเพียง ร้อยละ 1.5 เท่านั้น ขณะที่การเบิกถอนเงินจากตู้ ATM มีมากถึง ร้อยละ 83ตารางเปรียบเทียบค่าธรรมเนียมแรกเข้าและค่าธรรมเนียมรายปีบัตรเดบิต ธนาคารชื่อประเภทบัตรเดบิตค่าธรรมเนียมแรกเข้า(บาท)ค่าธรรมเนียมรายปี(บาท)สิทธิพิเศษเพิ่มเติมธ.กรุงเทพบัตรเดบิตบีเฟิสต์100 200-บัตรบีเฟิสต์-บีทีเอส100200ใช้เป็นบัตรโดยสารบีทีเอสประเภทเติมเงิน บัตรบีเฟิสต์ สมาร์ท100200มีไมโครชิพ EMV สามารถเก็บได้ทั้งข้อมูลและซอฟต์แวร์รักษาความปลอดภัย เพื่อให้มั่นใจได้ว่า บัตรของท่านจะยากต่อการปลอมแปลงATM100200กรณีบัตร ATM บัตรชำรุดหรือสูญหายแล้วต้องการบัตรใหม่ ธนาคารจะออกบัตรเดบิตบีเฟิสต์ทดแทนให้ธ.กรุงไทย บัตรเดบิตมาตรฐาน (Classic)ไม่มีรูปถ่าย 100มีรูปถ่าย 150200-บัตรเดบิต-ทิพยประกันภัย150300มีวงเงินความคุ้มครอง การเสียชีวิต หรือทุพพลภาพจากอุบัติเหตุจำนวน 200,000.- บาท / บัตร และได้รับการบริการช่วยเหลือฉุกเฉิน จาก ทิพยประกันภัยATM50 150-ธ.กสิกรไทยK- Debit Card100200-K-My Debit Card 150200ใส่รูปภาพของตัวเองลงบนบัตรได้K-Max Debit Card ( )100400ให้ความคุ้มครองอุบัติเหตุสูงสุด 200,000 บาท ทันที 24 ชั่วโมงทั่วโลกพร้อมรับสิทธิ์เบิกค่ารักษาพยาบาลสูงสุดครั้งละ 3,000 บาท เมื่อเข้ารักษาตัวจากอุบัติเหตุ ATM100200-ธนาคารไทยพาณิชย์ SCB Debit Card100200-SCB Debit Plus Card100599 บัตรเงิน1,499 บัตรทองเบิกค่ารักษาจากอุบัติเหตุได้ไม่จำกัดจำนวนครั้ง คุ้มครอง 24 ชั่วโมงทั่วโลก ไม่ต้องสำรองจ่ายเมื่อรักษากับสถานพยาบาลคู่สัญญากว่า 200 แห่งATM 100200-ธนาคารกรุงศรีอยุธยา บัตรกรุงศรี วีซ่า เดบิต100200-ATM100150-ธนาคารทหารไทย บัตรเดบิต Basic100200-บัตรเดบิต No Limit Next200200ฟรี ค่าธรรมเนียมการถอนเงิน และสอบถามยอดที่เครื่อง ATM ทุกธนาคารบัตรเดบิต No Limit500ฟรีฟรี ค่าธรรมเนียมการถอนเงิน และสอบถามยอดที่เครื่อง ATM ทุกธนาคารATM100200-ธนาคารนครหลวงไทย SCIB D-card100150-ATM50100-ธนาคารออมสิน บัตรออมสินวีซ่า เดบิต50100-ATM50100- *ข้อมูลค่าธรรมเนียมทั้งหมดเป็นการสำรวจภายในวันที่ 1 ม.ค. 53 เท่านั้น-จะเห็นว่าเกือบทุกธนาคารปรับค่าธรรมเนียมแรกเข้าและรายปีของบัตร ATM ให้เท่ากับบัตรเดบิตพื้นฐาน ยกเว้น ธนาคารกรุงไทย และ ธนาคารนครหลวงไทย ที่ค่าธรรมเนียมบัตร ATM ยังถูกกว่าบัตรเดบิต-ค่าธรรมเนียมการทำธุรกรรมการเงินผ่านตู้ ATM ของบัตรเดบิต ทั้งการถอนเงิน โอนเงิน ชำระค่าบริการต่างๆ คิดค่าธรรมเนียมเท่ากับการทำผ่านบัตร ATM (แต่จะแตกต่างกันไปตามแต่ละธนาคาร)-บัตรเดบิต No Limit Next และ บัตรเดบิต No Limit ของธนาคารทหารไทย ไม่เสียค่าธรรมเนียมในการธุรกรรมการเงินผ่านตู้ ATM-เรื่องความปลอดภัยในการใช้บัตรเดบิตถือเป็นจุดขายที่หลายๆ ธนาคารนำมาใช้ดึงดูดคนที่จะใช้บริการ ที่ชัดเจนที่สุด บัตรบีเฟิสต์ สมาร์ท ของธนาคารกรุงเทพ ที่การฝังมีไมโครชิพ EMV เพื่อเก็บข้อมูลของเจ้าของบัตร ป้องกันการแอบอ้างหรือปลอมแปลง ส่วนการลงรูปของเจ้าของบัตรลงบนหน้าบัตรในบัตรเดบิตของธนาคารกรุงไทยและบัตร K-My Debit Card ของธนาคารกสิกรไทย ก็ถือเป็นการป้องกันการแอบอ้างใช้บัตร เพราะข้อเสียใหญ่ของบัตรเดบิตก็คือ หากเจ้าของบัตรทำบัตรหาย โอกาสที่จะถูกคนอื่นเอาบัตรไปรูดใช้ซื้อของสามารถเกิดขึ้นได้ง่ายมาก เพราะแม้จะมีการเซ็นลายเซ็นกำกับที่ใบเสร็จเพื่อเปรียบเทียบกับลายเซ็นที่หลังบัตร แต่ก็สามารถปลอมแปลงได้ง่ายมาก การป้องกันที่ดีที่สุดคือเมื่อบัตรหายต้องรีบติดต่อกับธนาคาร เพื่อระงับการใช้บัตรทันที-เรื่องการรักษาพยาบาลและดูแลสุขภาพ ก็ถือเป็นจุดขายที่บัตรเดบิตของหลายธนาคารนำมาใช้ ไม่ว่าจะเป็น บัตรเดบิต-ทิพยประกันภัย ของธนาคารกรุงไทย, บัตร K-Max Debit Card ของธนาคารกสิกรไทย และ SCB Debit Plus Card ของธนาคารไทยพาณิชย์

สำหรับสมาชิก >

ฉบับที่ 185 มะขามเปียก

คือ เนื้อในฝักมะขามที่แก่จัด แกะเอาเมล็ดออก นำไปตากแดดให้หมาด เก็บไว้กินได้นาน มะขามเปียกที่นำมาปรุงอาหารและยา ต้องเป็นพันธุ์มะขามเปรี้ยวเท่านั้น ในเนื้อมะขามเปียกมีกรดอินทรีย์หลายชนิด มีฤทธิ์ช่วยระบาย หากท้องผูก ลองหยิบมะขามเปียกมาจิ้มเกลือรับประทานสักฝักสองฝักเป็นอันได้ผล นอกจากนั้นยังมีกรดผลไม้ หรือ AHAs ที่ช่วยให้ผิวหนังชั้นนอกที่หยาบกระด้างหลุดลอกและกระตุ้นการสร้างเซลล์ใหม่ๆ ทำให้ผิวหนังอ่อนวัยอยู่เสมอ จึงนิยมนำมาขัดผิวตั้งแต่สมัยโบราณ มะขามเปียกยังเป็นสิ่งสำคัญประจำครัวไทย ช่วยสร้างรสเปรี้ยวให้กับอาหารที่ต่างจากรสมะนาวที่เปรี้ยวจี๊ด และบางทีก็ติดรสขมจากเปลือกเนื่องจากการบีบคั้น ส่วนรสเปรี้ยวจากมะขามเปียกจะนุ่มนวลกว่า มีรสหวานเล็กๆ ติดมาด้วย อาหารที่ปรุงด้วยมะขามเปียกจะมีเนื้อสัมผัสที่ข้นขึ้นเล็กน้อย แกงส้ม ต้มส้ม แกงเทโพ ต้องใช้มะขามเปียกจึงจะได้รสที่อร่อย หรือในบางฤดูที่มะนาวแพง การปรุงต้มยำก็ใช้น้ำมะขามเปียกแทนกันได้ มะขามเปียกแม้เก็บได้นาน แต่ก็ต้องระวังเรื่องความสะอาด หากเก็บไม่ดีอาจเกิดเชื้อราได้ง่าย มีคำแนะนำว่า หากได้มะขามเปียกมาอาจนำไปเข้าไมโครเวฟก่อน หรือควรเก็บรักษาไว้ในตู้เย็น และไม่ซื้อมากักตุนไว้เยอะเกินไป

อ่านเพิ่มเติม >

ฉบับที่ 184 คาเวียร์

เป็นชื่อของไข่ปลาปรุงรส ทำมาจากปลาได้หลายชนิด แต่ที่นิยมกันมากคือไข่ปลาสเตอร์เจียน ที่มนุษย์ใช้เป็นอาหารมานานแล้ว คาเวียร์จากปลาสเตอร์เจียนยังนับเป็นอาหารราคาแพงที่สุดชนิดหนึ่งของโลกอีกด้วยสเตอร์เจียน เป็นปลาสองน้ำที่กำเนิดมาตั้งแต่ยุคโบราณ ตามธรรมชาติจะพบแต่เฉพาะซีกโลกทางเหนือซึ่งเป็นเขตหนาวเท่านั้น สถานะของปลาชนิดนี้ในธรรมชาติใกล้สูญพันธุ์เต็มที แต่ปัจจุบันสามารถเพาะขยายพันธุ์ได้แล้วในบางชนิด จากความนิยมบริโภคไข่ของมันนั่นเองทำให้ต้องมีการออกกฎควบคุมการจับปลาในแหล่งธรรมชาติ เพราะขืนปล่อยไว้มีหวังปลาที่อายุเฉลี่ยมากกว่า 150 ปีและอยู่บนโลกมาร่วมร้อยล้านปีได้สูญพันธุ์แน่ ไข่จากปลาสเตอร์เจียนบางทีก็เรียกว่า คาเวียร์ดำ แบ่งเป็นหลายชนิด เช่น เบลูกา เซฟรูกา ซึ่งเรียกจากปลาต่างอายุ ต่างสายพันธุ์ และแหล่งที่อยู่อาศัย ด้วยเหตุนี้ชนิด สี และรสชาติของคาเวียร์ดำจึงมีความหลากหลาย อะไรอร่อยสุด ดีสุด ก็ขึ้นอยู่กับรสนิยมของผู้บริโภค อย่างไรก็ตามคนที่จะบริโภคคาเวียร์ได้ต้องมีเงินทองเหลือใช้เท่านั้น จึงนิยมบริโภคกันเฉพาะในหมู่ชนชั้นสูง จัดเป็นอาหารหรูหราแสดงถึงฐานะและรสนิยมมาตั้งแต่ยุคศักดินา ยิ่งเป็นคาเวียร์ที่ได้จากปลาสเตอร์เจียนพันธุ์ที่หายากราคายิ่งแพงมากๆ คาเวียร์ที่ได้จากสเตอร์เจียนในทะเลสาบแคสเปียนคนส่วนใหญ่เชื่อว่า มีคุณภาพดีที่สุด ราคาจึงแพงที่สุด เฉลี่ยกิโลกรัมละ 120,000 - 150,000 บาท แม้ปัจจุบันมีการเพาะเลี้ยงได้ ราคาของคาเวียร์จากปลาเลี้ยงก็ยังอยู่ในระดับกิโลกรัมละ 40,000 - 50,000 บาท ปัจจุบันประเทศไทยก็สามารถเพาะเลี้ยงปลาสเตอร์เจียนและนำไข่มาวางขายได้แล้วเช่นกัน

อ่านเพิ่มเติม >

ฉบับที่ 183 พะโล้